“ธนาคารพาณิชย์-แบงก์รัฐ” เด้งรับนโยบาย ธปท.ทันที เพิ่มความเข้มข้นมาตรการ “พักหนี้” ทั้งต้นทั้งดอก 6 เดือน ประคองลูกค้าเอสเอ็มอีฝ่าวิกฤต

หลังจากธนาคารแห่งประเทศไทย (ธปท.) ได้ประกาศมาตรการช่วยบรรเทาผลกระทบจากการแพร่ระบาดของโรคติดเชื้อไวรัสโคโรนา (โรคโควิด 19) ออกมาเพิ่มเติม เพื่อช่วยเหลือผู้ประกอบการขนาดกลางและขนาดย่อม (SMEs) ให้มีเงินทุนและสภาพคล่องเพียงพอเพื่อดำเนินธุรกิจและรักษาการจ้างงานต่อไปได้ ทั้งมาตรการเลื่อนกำหนดการชำระหนี้สำหรับธุรกิจ SMEs ที่มีวงเงินสินเชื่อไม่เกิน 100 ล้านบาท เป็นระยะเวลา 6 เดือน และ มาตรการสนับสนุนสินเชื่อใหม่ (Soft Loan) ให้แก่ธุรกิจ SMEs วงเงินสินเชื่อไม่เกิน 500 ล้านบาท อัตราดอกเบี้ยผ่อนปรนพิเศษ 2% ต่อปี และ ไม่คิดดอกเบี้ยในช่วง 6 เดือนแรกออกไป

- ประกาศแล้ว! พระราชกฤษฎีกาเงินช่วยค่าครองชีพผู้รับเบี้ยหวัดบำนาญ รับ 11,000 บาทต่อเดือน

- “ทอง” รับข่าวร้ายดันราคาขาขึ้น บาทอ่อนค่าจ่อทะลุ 37 บาท

- แห่ขายที่ดินพ่วงโรงงาน เอกชนถอดใจ-สินค้าจีนตีตลาด

ล่าสุด หลายธนาคาร ทั้งธนาคารพาณิชย์และธนาคารเฉพาะกิจของรัฐ ได้ขานรับนโยบายดังกล่าว โดยมีการประกาศมาตรการช่วยเหลือลูกค้าออกมาเพิ่มเติม

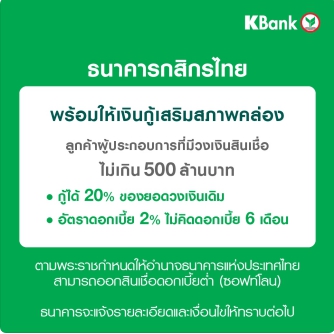

กสิกรไทยพร้อมอัดเงินกู้เสริมสภาพคล่อง

เริ่มจากธนาคารกสิกรไทย ที่ประกาศมาตรการพักชำระเงินต้นและดอกเบี้ยให้กับลูกค้าผู้ประกอบการที่มีวงเงินสินเชื่อ ไม่เกิน 100 ล้านบาท ระยะเวลา 6 เดือน เริ่ม 1 เมษายน 2563-30 กันยายน 2563 รวมถึงพร้อมให้เงินกู้เสริมสภาพคล่องลูกค้าผู้ประกอบการที่มีวงเงินสินเชื่อไม่เกิน 500 ล้านบาท โดยให้ลูกค้าสามารถกู้ได้ 20% ของยอดวงเงินเดิม คิดอัตราดอกเบี้ย 2% ต่อปี และไม่คิดอัตราดอกเบี้ย 6 เดือนแรก

ไทยพาณิชย์ชู 2 มาตรการ อัดซอฟต์โลนเพิ่ม

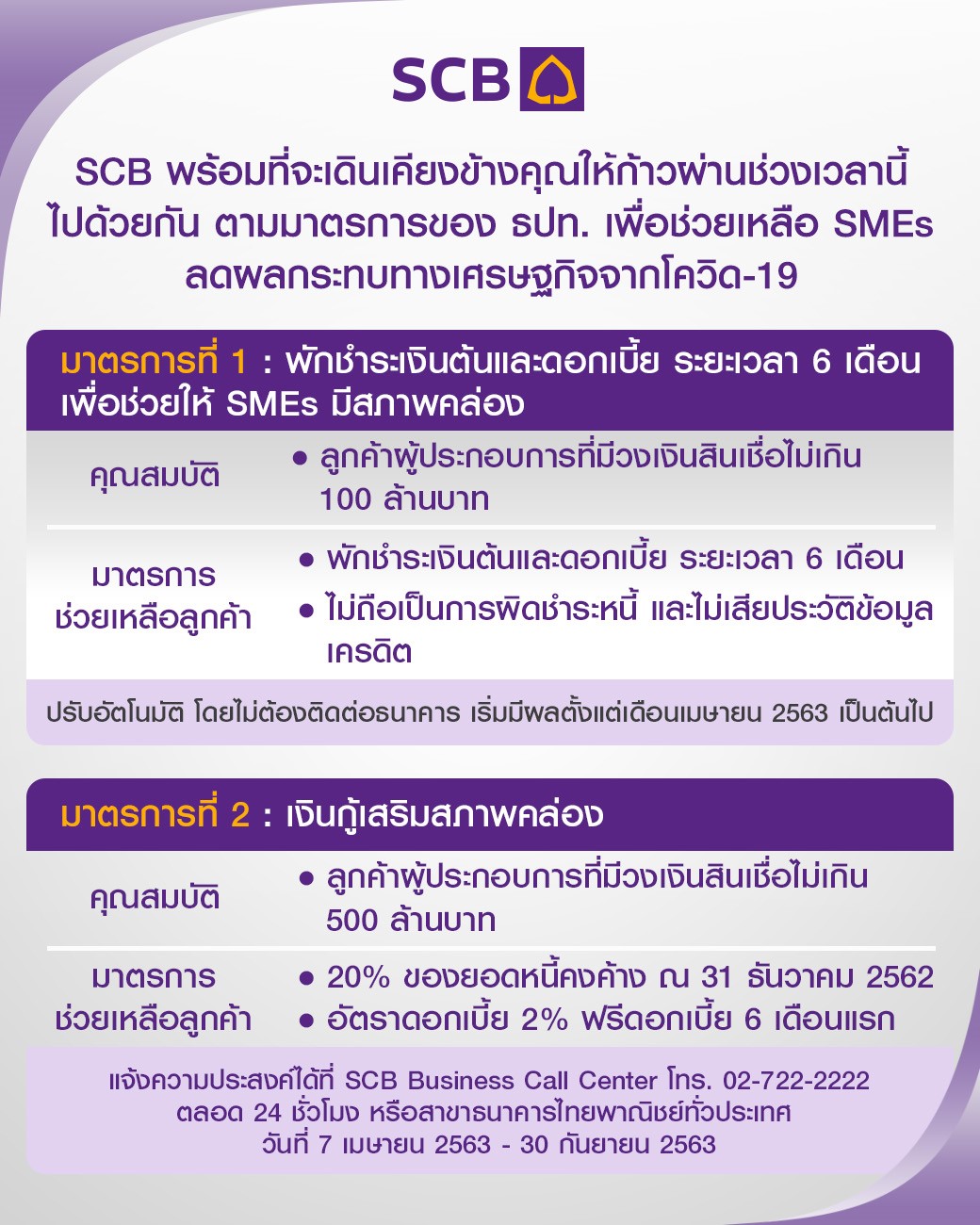

ธนาคารไทยพาณิชย์ ก็ได้ประกาศมาตรการพักชำระสินเชื่อทั้งเงินต้นและดอกเบี้ยเป็นระยะเวลา 6 เดือน ให้แก่ลูกค้าธุรกิจเอสเอ็มอีที่มีวงเงินสินเชื่อไม่เกิน 100 ล้านบาททุกราย โดยจะธนาคารดำเนินการพักหนี้ให้ลูกค้ากลุ่มนี้ตั้งแต่เดือนเมษายน 2563 เป็นต้นไป เพื่อเป็นการช่วยแบ่งเบาภาระทางด้านค่าใช้จ่ายให้กับผู้ประกอบการได้อีกทางหนึ่ง

ขณะเดียวกัน เพื่อเป็นการช่วยเสริมสภาพคล่องให้กับธุรกิจที่มีวงเงินสินเชื่อไม่เกิน 500 ล้านบาท ธนาคารไทยพาณิชย์ยังมีมาตรการสนับสนุนสินเชื่อซอฟต์โลน อัตราดอกเบี้ย 2% ต่อปี เป็นระยะเวลา 2 ปี โดยไม่คิดดอกเบี้ยในระยะ 6 เดือนแรก เนื่องจากรัฐบาลจะเป็นผู้รับภาระดอกเบี้ยในช่วงดังกล่าวแทนผู้ประกอบการ สามารถขอสินเชื่อซอฟต์โลนใหม่ได้ไม่เกิน 20% ของยอดหนี้คงค้าง ณ สิ้นเดือนธันวาคม 2562 เพื่อช่วยให้ผู้ประกอบการมีสภาพคล่องทางการเงินสำหรับการดำเนินธุรกิจต่อไป

ทั้งนี้ ลูกค้าเอสเอ็มอีมีวงเงินสินเชื่อไม่เกิน 100 ล้านบาททุกรายจะได้รับการพักชำระหนี้ 6 เดือนโดยอัตโนมัติโดยไม่จำเป็นต้องติดต่อธนาคาร เริ่มมีผลตั้งแต่เดือนเมษายน 2563 เป็นต้นไป สำหรับลูกค้าที่ต้องการสินเชื่อซอฟต์โลนสามารถแจ้งความประสงค์ได้ตั้งแต่วันที่ 7 เมษายน 2563 – 30 กันยายน 2563

นายอาทิตย์ นันทวิทยา ประธานเจ้าหน้าที่บริหาร และประธานกรรมการบริหาร ธนาคารไทยพาณิชย์ กล่าวว่า ผลกระทบจากการแพร่ระบาดของไวรัสโควิด-19 ได้กระจายความรุนแรงไปสู่ทุกภาคธุรกิจ ธนาคารพยายามแสวงหาแนวทางให้ความช่วยเหลือเพื่อเยียวยาและประคับประคองให้ลูกค้าเอสเอ็มอีของธนาคารทุกรายสามารถดำเนินธุรกิจต่อไปอย่างดีที่สุด และครั้งนี้เป็นอีกครั้งหนึ่งที่ธนาคารพร้อมตอบสนองมาตรการจากภาครัฐในทันที

กรุงไทยช่วยทั้งลูกค้ารายย่อยและลูกค้าธุรกิจ

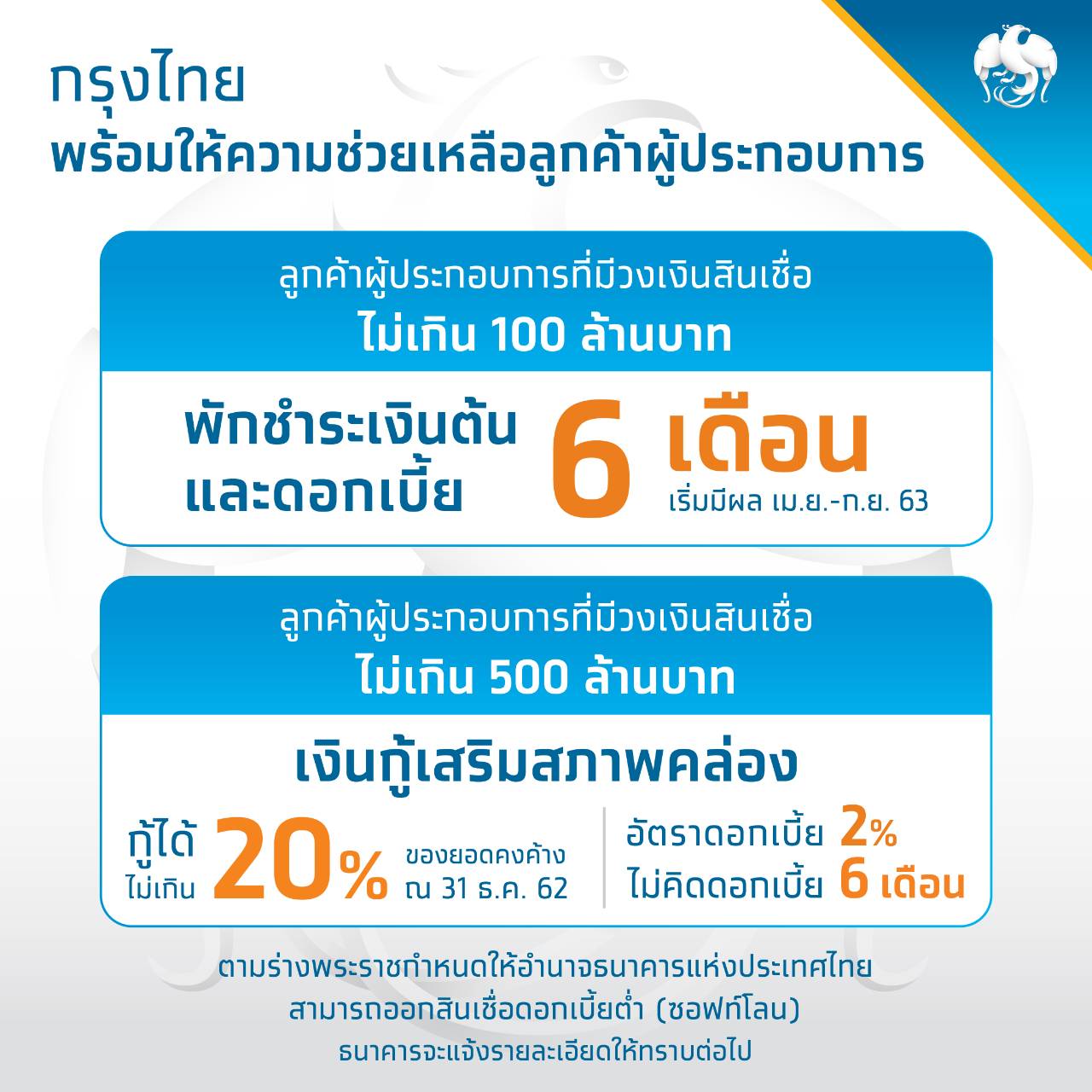

ด้านธนาคารกรุงไทยร่วมออกมาตรการเพิ่มเติม เพื่อช่วยเหลือ SME ของกระทรวงการคลังและธนาคารแห่งประเทศไทย ซึ่งเป็นไปตามร่างพระราชกำหนดการให้ความช่วยเหลือทางการเงินแก่วิสาหกิจขนาดกลางและขนาดย่อมฯ โดยประกาศพักชำระหนี้เงินต้น-ดอกเบี้ย 6 เดือน ให้กับลูกค้าธุรกิจที่มีวงเงินกู้ไม่เกิน 100 ล้านบาท เพื่อรับมือกับรายจ่ายที่จำเป็นของธุรกิจ เริ่มมีผลเดือนเมษายน-กันยายน 2563

นอกจากนี้ ธนาคารยังสนับสนุนสินเชื่อใหม่ (Soft Loan) เพื่อเสริมสภาพคล่องให้กลุ่มลูกค้าที่มีวงเงินสินเชื่อไม่เกิน 500 ล้านบาท โดยกู้ได้สูงสุดไม่เกิน 20% ของยอดหนี้คงค้าง ณ 31 ธันวาคม 2562 อัตราดอกเบี้ย 2% ต่อปี โดยธนาคารไม่คิดดอกเบี้ยในช่วง 6 เดือนแรก เพื่อช่วยให้ลูกค้าสามารถเดินหน้าธุรกิจต่อไปได้

นายผยง ศรีวณิช กรรมการผู้จัดการใหญ่ ธนาคารกรุงไทย กล่าวว่า ธนาคารยังคงเดินหน้าให้ความช่วยเหลือลูกค้าทั้งรายย่อยและลูกค้าธุรกิจที่ได้รับผลกระทบจากภาวะเศรษฐกิจและวิกฤติโควิด-19 อย่างเต็มที่ โดยที่ผ่านมา ธนาคารได้ให้ความช่วยเหลือลูกค้าทุกกลุ่มทุกขนาด โดยออกมาตรการเยียวยาและบรรเทาความเดือดร้อนให้ลูกค้าที่ได้รับผลกระทบทั้งทางตรงและทางอ้อมมาโดยตลอด ด้วยการพักชำระเงินต้น 12 เดือนให้กับลูกค้ารายย่อย พักชำระเงินต้น 12 เดือน ขยายระยะเวลาชำระหนี้ตั๋วสัญญาใช้เงิน (P/N) และสินเชื่อ Trade Finance ออกไป 6 เดือน สำหรับลูกค้าธุรกิจที่มีรายได้ลดลง

พักชำระหนี้ให้ลูกค้ารายย่อยและลูกค้าธุรกิจที่มีสถานะชำระปกติทั้งเงินต้นและดอกเบี้ยนาน 3 เดือน ทั้งสินเชื่อบุคคลภายใต้การกำกับ และสินเชื่อเพื่อที่อยู่อาศัยที่มีวงเงินกู้ไม่เกิน 3 ล้านบาท สินเชื่อธุรกิจที่มีวงเงินกู้ไม่เกิน 20 ล้านบาท

รวมทั้งให้สินเชื่อกรุงไทยต้านภัยโควิด-19 ดอกเบี้ยเริ่มต้นที่ 2% ต่อปี คงที่ 2 ปีแรก วงเงินกู้สูงสุด 20 ล้านบาท ฟรีค่าธรรมเนียม บสย. ค้ำประกัน 4 ปี ทำธุรกรรมโอน รับ จ่าย ไม่คิดค่าธรรมเนียมนาน 1 ปี สำหรับลูกค้าธุรกิจที่ได้รับผลกระทบจากโควิด-19 เช่น ธุรกิจท่องเที่ยว โรงแรม รถเช่า ร้านขายของฝาก ของที่ระลึก ซึ่งขณะนี้ได้ให้ความช่วยเหลือลูกค้าไปแล้วกว่า 3,500 ราย วงเงินกว่า 40,000 ล้านบาท และมีลูกค้าที่อยู่ระหว่างดำเนินการอีกกว่า 70,000 ราย วงเงินประมาณ 280,000 ล้านบาท รวมวงเงินช่วยเหลือ 320,000 ล้านบาท

แบงก์กรุงเทพดูแลลูกค้าปรับโครงสร้างหนี้ใกล้ชิด

ขณะที่ธนาคารกรุงเทพ ก็ได้สนับสนุนมาตรการเพิ่มเติมของ ธปท. เพื่อช่วยลูกค้าผู้ประกอบการให้มีเงินทุนและสภาพคล่องเพียงพอในการดำเนินธุรกิจและรักษาการจ้างงานต่อไป โดยการช่วยเหลือ ประกอบด้วย 2 มาตรการ คือ 1. สำหรับลูกค้าผู้ประกอบการค้าทั้งบุคคลธรรมดาและนิติบุคคลที่ดำเนินธุรกิจในประเทศไทย และมีวงเงินสินเชื่อไม่เกิน 100 ล้านบาท ได้พักชำระเงินต้นและดอกเบี้ยโดยอัตโนมัติ ระยะเวลา 6 เดือน และไม่เสียประวัติข้อมูลเครดิต เพื่อช่วยให้มีสภาพคล่องรองรับรายจ่ายจำเป็น ทั้งนี้ ลูกค้าผู้ประกอบการที่มีศักยภาพ ธนาคารขอแนะนำให้ชำระหนี้ตามปกติ เพื่อร่วมเป็นส่วนหนึ่งในการช่วยขับเคลื่อนเศรษฐกิจของประเทศ

2. ธนาคารพร้อมสนับสนุนสินเชื่อใหม่ (soft loan) เพื่อเป็นเงินกู้เสริมสภาพคล่อง สำหรับลูกค้าผู้ประกอบการค้าทั้งบุคคลธรรมดาและนิติบุคคลที่ดำเนินธุรกิจในประเทศไทย และมีวงเงินสินเชื่อไม่เกิน 500 ล้านบาท อัตราดอกเบี้ยผ่อนปรนพิเศษ 2% ต่อปี ในช่วง 2 ปีแรก และไม่คิดดอกเบี้ยในช่วง 6เดือนแรก ทั้งนี้ลูกค้าต้องมีสถานะผ่อนชำระปกติ หรือค้างชำระไม่เกิน 90 วัน (ยังไม่เป็น NPL) ณ วันที่ 31 ธันวาคม 2562 โดยแต่ละรายสามารถขอกู้ได้ไม่เกิน 20% ของยอดหนี้คงค้างของลูกหนี้ ณ สิ้นเดือนธันวาคม 2562

นายสุวรรณ แทนสถิตย์ กรรมการรองผู้จัดการใหญ่ ธนาคารกรุงเทพ กล่าวว่า ในระหว่างการใช้ 2 มาตรการดังกล่าว ธนาคารพร้อมให้คำปรึกษาแนะนำลูกค้าผู้ประกอบการอย่างใกล้ชิด ทั้งในการปรับโครงสร้างหนี้ ปรับแผนการผ่อนชำระหนี้ให้สอดคล้องกับรายได้ และช่วยจัดโครงสร้างทางการเงินที่เหมาะสมกับธุรกิจของลูกค้าผู้ประกอบการ ด้วยธนาคารเข้าใจถึงสถานการณ์ความยากลำบากที่ลูกค้ากำลังเผชิญอยู่ จึงเน้นให้ความช่วยเหลือก่อนที่ลูกค้าจะกลายเป็นหนี้เสีย ซึ่งจะกระทบต่อประวัติเครดิตของลูกค้า และเป็นผลเสียต่อการขอใช้บริการสินเชื่ออื่น ๆ ในอนาคต สำหรับลูกค้าที่มีศักยภาพหรือมีความสามารถในการผ่อนชำระได้เช่นเดิม ยังคงสามารถใช้บริการและชำระสินเชื่อต่างๆ ได้ตามปกติ เพื่อร่วมช่วยขับเคลื่อนเศรษฐกิจของประเทศต่อไป

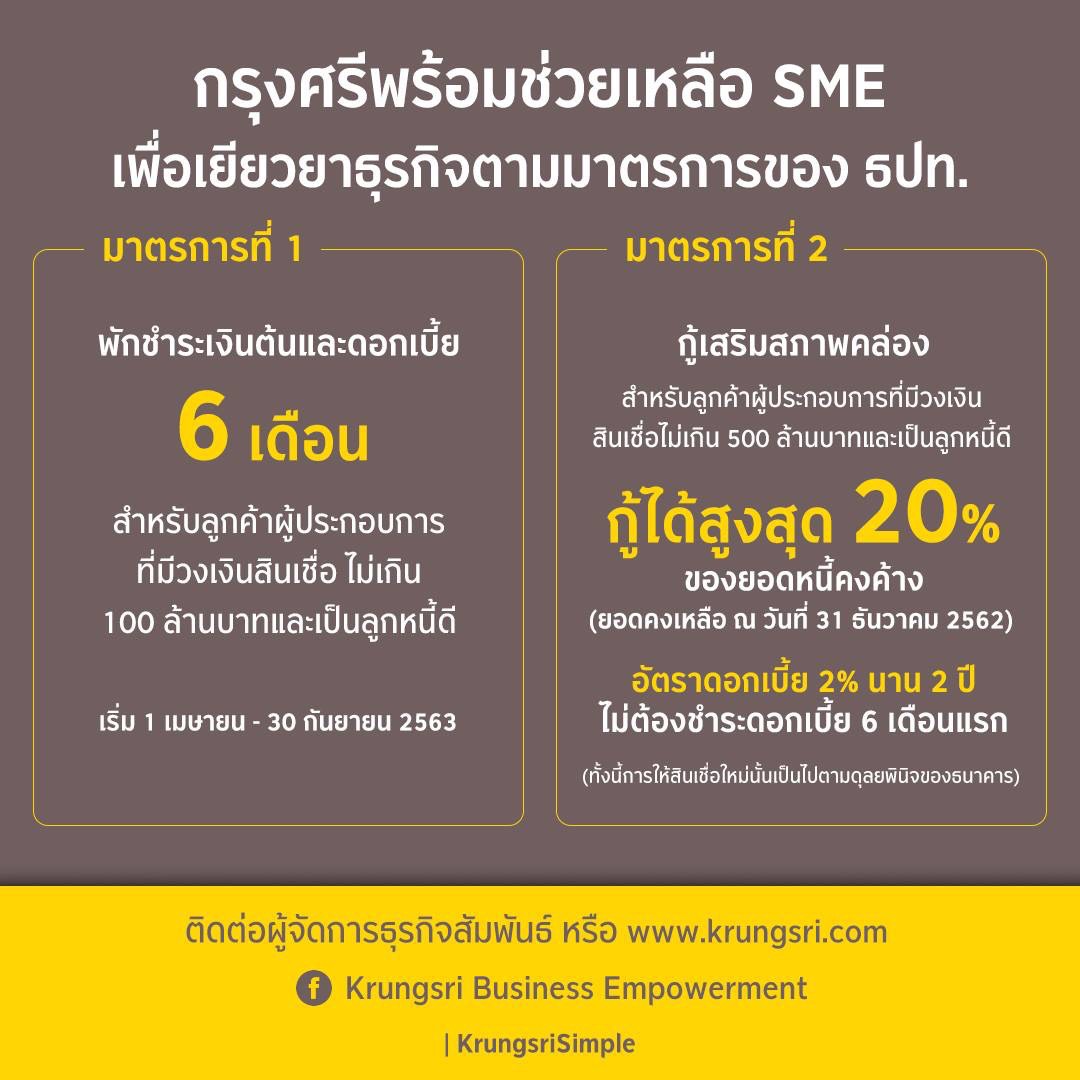

ล่าสุด ธนาคารกรุงศรีอยุธยา เป็นอีกแบงก์ที่ประกาศมาตรการพักชำระเงินต้นและดอกเบี้ยนาน 6 เดือนแก่ลูกค้าผู้ประกอบการ SME ที่มีวงเงินสินเชื่อไม่เกิน 100 ล้านบาท และมาตรการให้เงินกู้เพื่อเสริมสภาพคล่อง (Soft loan) แก่ลูกค้าที่มีวงเงินสินเชื่อไม่เกิน 500 ล้านบาท โดยสามารถกู้ได้สูงสุด 20% ของยอดหนี้คงค้าง ณ สิ้นปี 2562 ในอัตราดอกเบี้ย 2% เป็นเวลา 2 ปี และไม่ต้องชำระดอกเบี้ยในช่วง 6 เดือนแรก

กรุงศรีเปิดโครงการรับเรื่องลูกค้าผ่านเว็บไซต์

นายสยาม ประสิทธิศิริกุล ประธานคณะเจ้าหน้าที่ด้านลูกค้าธุรกิจ SME ธนาคารกรุงศรีอยุธยา กล่าวว่า จากวิกฤตการแพร่ระบาดของโควิด-19 ที่ทวีความรุนแรงและส่งผลกระทบในวงกว้างต่อทุกภาคส่วน รวมทั้งผู้ประกอบการ SME ซึ่งเป็นภาคส่วนที่มีความสำคัญต่อระบบเศรษฐกิจไทยและเป็นกลุ่มลูกค้าที่กรุงศรีให้ความสำคัญเป็นอย่างมาก ดังนั้น ธนาคารจึงได้มีมาตรการให้ความช่วยเหลือลูกค้าผู้ประกอบการ SME มาอย่างต่อเนื่องเพื่อบรรเทาผลกระทบและแบ่งเบาภาระค่าใช้จ่ายของลูกค้า พร้อมตอบสนองนโยบายของธนาคารแห่งประเทศไทยในการช่วยเหลือผู้ประกอบการ SME ให้สามารถดำเนินธุรกิจต่อไปได้ภายใต้สถานการณ์ปัจจุบัน

“กรุงศรีจะให้ความช่วยเหลือทั้งด้านการพักชำระหนี้ทั้งเงินต้นและดอกเบี้ยเป็นเวลา 6 เดือน และการให้เงินกู้ดอกเบี้ยต่ำเพื่อเสริมสภาพคล่องเป็นเวลานานถึง 2 ปี ทั้งนี้ขึ้นอยู่กับประเภทของลูกค้า” นายสยามกล่าว

โดยสรุป มาตรการช่วยเหลือลูกค้าผู้ประกอบการ SME ที่ได้รับผลกระทบจากการแพร่ระบาดโควิด-19 ของกรุงศรี มีดังนี้

มาตรการที่ 1 การพักชำระหนี้เงินต้นและดอกเบี้ยให้แก่ลูกค้าที่มีวงเงินสินเชื่อไม่เกิน 100 ล้านบาท เป็นระยะเวลา 6 เดือน ตั้งแต่ 1 เมษายน 2563 ถึง 30 กันยายน 2563

มาตรการที่ 2 การให้เงินกู้เพิ่มเพื่อเสริมสภาพคล่อง (Soft loan) สำหรับลูกค้าที่มีวงเงินสินเชื่อไม่เกิน 500 ล้านบาท

ทั้งนี้ ลูกค้าสามารถกู้เพิ่มได้สูงสุดไม่เกิน 20% ของยอดหนี้คงค้าง ณ วันที่ 31 ธันวาคม 2562 อัตราดอกเบี้ย 2% เป็นเวลา 2 ปี ไม่ต้องชำระดอกเบี้ย 6 เดือนแรก โดยลูกค้าผู้ประกอบการ SME สามารถติดต่อผู้จัดการธุรกิจสัมพันธ์ หรือแจ้งขอรับมาตรการความช่วยเหลือได้ที่ “โครงการรับเรื่องจากลูกค้าสินเชื่อที่ได้รับผลกระทบจากโควิด-19” บนเว็บไซต์ krungsri.com

LH BANK พร้อมช่วยลูกค้าเอสเอ็มอี

ล่าสุด วันที่ 9 เม.ย. ธนาคารแลนด์ แอนด์ เฮ้าส์ แจ้งลูกค้าผ่านไลน์ ว่า พร้อมให้ความช่วยเหลือลูกค้าผู้ประกอบการ SMEs โดยจะพักชำระหนี้เงินต้นและดอกเบี้ย 6 เดือน สำหรับเอสเอ็มอีที่มีวงเงินสินเชื่อไม่เกิน 100 ล้านบาท รวมถึงพร้อมปล่อยกู้เสริมสภาพคล่อง อัตราดอกเบี้ย 2% ต่อปี ปลอดดอกเบี้ย 6 เดือน ซึ่งกู้ได้ไม่เกิน 20% ของหนี้คงค้าง ณ 31 ธ.ค.2562

ออมสินพักชำระเงินต้นและดอกเบี้ย อัตโนมัติทันที

ขณะที่ฝั่งธนาคารเฉพาะกิจของรัฐ ก็มีธนาคารออมสิน ที่ออกมาประกาศขานรับนโยบายธนาคารแห่งประเทศไทย (ธปท.) ดำเนินการพักชำระเงินต้น และดอกเบี้ย โดยอัตโนมัติทันที สำหรับลูกค้ากลุ่มผู้ประกอบการเอสเอ็มอี ทั้งบุคคลธรรมดาและนิติบุคคล เป็นเวลา 6 เดือน ตั้งแต่วันที่ 1 เม.ย.-30 มิ.ย.2563

ธพว.เลื่อนชำระ “เงินต้น-ดอกเบี้ย” 6 เดือน โดยอัตโนมัติ

ฟากธนาคารพัฒนาวิสาหกิจขนาดกลางและขนาดย่อมแห่งประเทศไทย (ธพว.) หรือ SME D Bank ระบุว่า ได้ออกมาตรการเพิ่มเติมเพื่อช่วยเหลือ SMEs โดยเลื่อนชำระหนี้เงินต้นและดอกเบี้ยอัตโนมัติให้ลูกค้า เป็นเวลา 6 เดือน เริ่มมีผลตั้งแต่เดือนเมษายน 2563 ถึงเดือนกันยายน 2563 สำหรับภาระหนี้ที่พักชำระไว้ ธนาคารจะนำยอดดังกล่าว ไปรวมกับค่างวดในงวดสุดท้าย ซึ่งในช่วงที่ผ่อนปรนนี้ ไม่ถือว่าเสียประวัติข้อมูลเครดิต

ทั้งนี้ ลูกค้าที่เข้าเกณฑ์ดังกล่าวจะได้รับสิทธิโดยอัตโนมัติทันที ไม่ต้องแจ้งความประสงค์เข้าร่วมมาตรการ หรือลงทะเบียนใดๆ ทั้งสิ้น และหากลูกค้าท่านใด ต้องการชำระหนี้ตามเงื่อนไขที่เคยได้รับ สามารถชำระได้ตามปกติ สอบถามข้อมูลเพิ่มเติมได้ที่ Call Center 1357

ธพว.พักหนี้ “SMEs เกษตร” 6 เดือน

ด้านธนาคารเพื่อการเกษตรและสหกรณ์การเกษตร (ธ.ก.ส.) แจ้งว่า ธนาคารพร้อมช่วยเหลือผู้ประกอบการ SMEs และ SMEs เกษตร โดยพักชำระเงินต้นและดอกเบี้ย 6 เดือน (1 เม.ย.-30 ก.ย.2563) เพื่อเป็นการสนับสนุนเงินกู้เสริมสภาพคล่องให้ลูกค้าตามร่างพระราชกำหนดให้อำนาจธนาคารแห่งประเทศไทยออกสินเชื่อดอกเบี้ยต่ำ (ซอฟต์โลน)

EXIM พักหนี้ทุกรายที่เจอผลกระทบโควิดทั้งทางตรง-ทางอ้อม

ธนาคารเพื่อการส่งออกและนำเข้าแห่งประเทศไทย (ธสน.) หรือ EXIM BANK แจ้งว่า ธนาคารได้มีมาตรการพักชำระเงินต้นและดอกเบี้ย 6 เดือน สำหรับลูกค้าทุกราย ที่ได้รับผลกระทบจากโควิด-19 ทั้งทางตรงและทางอ้อม พร้อมกันนี้ยังมีเงินกู้เสริมสภาพคล่องสำหรับลูกค้าที่มีวงเงินสินเชื่อไม่เกิน 500 ล้านบาท โดยให้กู้ได้ไม่เกิน 20% ของยอดหนี้คงค้าง ณ 31 ธ.ค.2562 คิดอัราดอกเบี้ยต่ำ 2% ต่อปี และ ปลอดดอกเบี้ยช่วง 6 เดือนแรก ซึ่งลูกค้าสามารถติดต่อขอกู้ได้จนถึง 31 ธ.ค.2563

ไอแบงก์พักชำระ “เงินต้น-กำไร” 6 เดือน อุ้มเอสเอ็มอี

ธนาคารอิสลามแห่งประเทศไทย (ไอแบงก์) พร้อมเยียวยาลูกค้าผู้ประกอบการ SMEs ตามมาตรการของ ธนาคารแห่งประเทศไทย (ธปท.) เพื่อช่วยเหลือ SMEs ที่ได้รับผลกระทบทางเศรษฐกิจจาก COVID-19 ด้วยสอง มาตรการช่วยเหลือ ทั้งการพักชำระหนี้เงินต้นและกำไร นาน 6 เดือน และการให้วงเงินสินเชื่อเพื่อเสริมสภาพคล่อง คิดอัตรากำไรต่ำพิเศษ 2% 2 ปี พร้อมฟรีกำไร 6 เดือนแรก

จากผลกระทบทางเศรษฐกิจที่เกิดขึ้นจาก COVID-19 ส่งผลให้ผู้ประกอบการหลายรายประสบปัญหา ไอแบงก์ ขานรับเยียวยาลูกค้าตามมาตรการของ ธปท. ทันที 2 มาตรการ เพื่อช่วยเหลือลูกค้า SMEs ดังนี้

- มาตรการพักชำระหนี้เงินต้นและกำไร ระยะเวลา นาน 6 เดือน เพื่อช่วยเหลือกลุ่มผู้ประกอบการ SMEs ที่มีวงเงินสินเชื่อ ไม่เกิน 100 ล้านบาท โดยธนาคารจะดำเนินการปรับให้อัตโนมัติ ลูกค้าไม่ต้องติดต่อใดๆ กับธนาคาร ซึ่งจะเริ่มมีผลตั้งแต่เดือนเมษายน 2563 นี้ เป็นต้นไป จะไม่ถือเป็นการผิดนัดชำระหนี้ของลูกค้าและจะไม่เสียประวัติข้อมูลเครดิต

- มาตรการสินเชื่อเสริมสภาพคล่อง เพื่อให้ความช่วยเหลือกลุ่มลูกค้าผู้ประกอบการที่มีวงเงินสินเชื่อไม่เกิน 500 ล้านบาท โดยจะเป็นการให้สินเชื่อใหม่กับลูกค้าเดิมของธนาคาร วงเงินไม่เกิน 20% ของยอดหนี้คงค้าง ณ วันที่ 31 ธันวาคม 2562 ซึ่งจะคิดอัตรากำไรพิเศษ 2% ต่อปี นาน 2 ปี พร้อมฟรีกำไร 6 เดือนแรก ลูกค้าที่สนใจสามารถติดต่อแจ้งความประสงค์กับเจ้าหน้าที่สินเชื่อที่ดูแลบัญชีของท่าน หรือติดต่อที่ ไอแบงก์ ทุกสาขาทั่วประเทศ