วิจัยกรุงศรี ประเมินเศรษฐกิจไทยไตรมาส 2 คาดหดตัว -0.6% มองไตรมาส 3 เสี่ยงสูงเข้าภาวะถดถอย เหตุกิจกรรมเศรษฐกิจหยุดชะงัก มองเฟดส่งสัญญาณลด QE ปลาย ส.ค.นี้

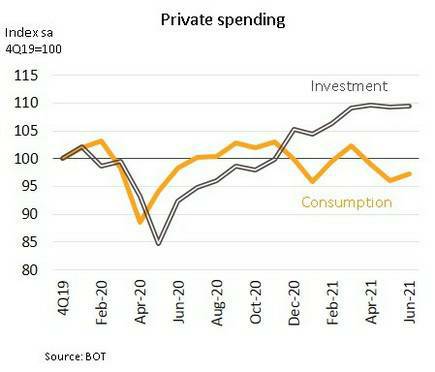

วันที่ 3 สิงหาคม 2564 วิจัยกรุงศรีรายงานว่าอุปสงค์ในประเทศเดือนมิถุนายนยังคงซบเซา แต่เศรษฐกิจยังพอได้แรงหนุนจากการส่งออก ส่วนภาคการผลิตในไตรมาส 3 อาจได้รับผลกระทบมากขึ้นจากการระบาด ดัชนีการบริโภคภาคเอกชนเดือนมิถุนายนแม้ปรับดีขึ้นจากเดือนก่อนบ้างเล็กน้อย (+1.2% MoM sa) แต่โดยรวมยังอ่อนแอ สอดคล้องกับความเชื่อมั่นผู้บริโภคที่แตะระดับต่ำสุดเป็นประวัติการณ์

- เปิด 10 อันดับมหาวิทยาลัยรัฐ-ราชภัฏ-เอกชน ที่ได้รับความนิยมมากสุด

- ลูกแม่ค้าขายผัก-พ่อขับแท็กซี่ สู่เก้าอี้ “ปลัดพลังงาน” บทพิสูจน์ชีวิต “ดร.ประเสริฐ สินสุขประเสริฐ”

- นักท่องเที่ยวเข้าต่ำแสน หวั่นโลว์ซีซั่นทรุดหนัก ททท.ชี้กระทบสั้นยอดบุ๊กกิ้งแอร์ไลน์แน่น

ด้านการลงทุนภาคเอกชนค่อนข้างทรงตัวจากเดือนก่อน (+0.2%) โดยการลงทุนในหมวดเครื่องจักรและอุปกรณ์ปรับดีขึ้นเล็กน้อยตามทิศทางการส่งออก ขณะที่การลงทุนในหมวดก่อสร้างปรับลดลง เนื่องจากอุปสงค์ในประเทศที่อ่อนแอและมาตรการควบคุมการระบาดในกลุ่มแรงงานก่อสร้าง

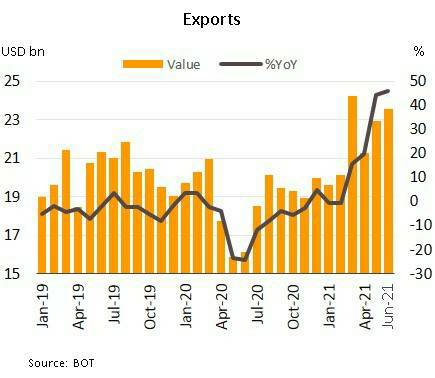

ขณะที่ภาคท่องเที่ยวยังมีจำนวนนักท่องเที่ยวต่างชาติเพียงเล็กน้อย จากมาตรการจำกัดการเดินทางระหว่างประเทศ อย่างไรก็ตาม มูลค่าการส่งออกที่เติบโตในอัตราสูง (46.1%YoY) ปัจจัยหนุนจากการฟื้นตัวของเศรษฐกิจประเทศคู่ค้าและวัฏจักรอิเล็กทรอนิกส์โลกที่อยู่ในช่วงขาขึ้น ส่งผลให้การส่งออกเติบโตกระจายตัวทั้งในตลาดและหมวดสินค้า ช่วยพยุงการผลิตภาคอุตสาหกรรมได้บ้างในช่วงที่อุปสงค์ในประเทศอ่อนแอ

จีดีพี Q3/64 เสี่ยงสูงภาวะถดถอย

เศรษฐกิจไตรมาส 2 อ่อนแอลงจากไตรมาสแรก ผลกระทบจากการแพร่ระบาดระลอกสามของ COVID-19 ที่เริ่มตั้งแต่ต้นเดือนเมษายน โดยวิจัยกรุงศรีคาดว่า GDP ในไตรมาส 2 อาจหดตัวจากไตรมาสแรกที่ -0.6% QoQ sa แต่หากเทียบกับไตรมาส 2 ของปีก่อนอาจขยายตัวได้ 7% YoY ซึ่งเป็นผลของฐานที่ติดลบหนักเป็นสำคัญ นอกจากนี้ ในไตรมาส 3 เศรษฐกิจยังเผชิญกับการระบาดที่รุนแรงขึ้นจากสายพันธุ์เดลต้า โดยเฉพาะในพื้นที่ กทม. และปริมณฑล มาตรการควบคุมการระบาดจึงเข้มงวดขึ้น ทำให้หลายกิจกรรมทางเศรษฐกิจหยุดชะงักมากขึ้น อีกทั้งการระบาดที่เริ่มแผ่ลามถึงภาคการผลิตและอาจกระทบในอุตสาหกรรมที่เกี่ยวข้องกับการส่งออกได้ เศรษฐกิจในไตรมาส 3 จึงมีความเสี่ยงสูงที่จะเข้าสู่ภาวะถดถอยได้และอาจจะติดลบมากกว่าในไตรมาส 2

คลังประเมินเศรษฐกิจปีนี้เติบโต 1.3% และจะขยายตัวเร่งขึ้นที่ 4-5% ในปีหน้า ด้านวิจัยกรุงศรีชี้ในระยะข้างหน้ายังมีความไม่แน่นอนสูงจากหลายปัจจัย สำนักงานเศรษฐกิจการคลัง (สศค.) ปรับลดคาดการณ์ GDP ปี 2564 เหลือขยายตัว 1.3% จากเดิมคาด 2.3% ผลกระทบจากการระบาดระลอกใหม่ของโรคโควิด-19 ส่งผลกระทบต่อกิจกรรมทางเศรษฐกิจ การเดินทางระหว่างประเทศและจำนวนนักท่องเที่ยวต่างประเทศที่จะเดินทางเข้ามาไทยลดลงจากเดิม

อย่างไรก็ดี การส่งออกสินค้ามีแนวโน้มปรับดีขึ้นตามการขยายตัวของเศรษฐกิจและการค้าโลก นอกจากนี้ สศค. ยังชี้ว่าเศรษฐกิจไทยจะขยายตัวเร่งขึ้นเป็น 4-5% ในปี 2565 แรงสนับสนุนจากการฟื้นตัวของภาคท่องเที่ยวหลังสถานการณ์การแพร่ระบาดคลี่คลายลงและมีการเดินทางระหว่างประเทศมากขึ้น กอปรกับการส่งออกจะขยายตัวได้ต่อเนื่อง

ล็อกดาวน์ลากยาวถึง ต.ค.

ด้านวิจัยกรุงศรีคาดการณ์ GDP ปีนี้จะขยายตัว 1.2% (เดิมคาด 2.0%) ผลกระทบจากการระบาดของ COVID-19 ที่รุนแรงและยาวนานกว่าคาด และจากแบบจำลองชี้ว่าจำนวนผู้ติดเชื้อใหม่รายวันจะลดลงต่ำกว่า 1,000 ราย ในเดือนพฤศจิกายน สะท้อนมาตรการควบคุมยังคงดำเนินต่อไปจนถึงเดือนตุลาคม กิจกรรมทางเศรษฐกิจภายในประเทศจึงยังคงซบเซา

ด้านจำนวนนักท่องเที่ยวต่างชาติคาดว่าจะมีเพียง 2.1 แสนคน (เดิมคาด 3.3 แสนคน) นอกจากนี้ อานิสงส์จากการกลับมาเปิดดำเนินการของกิจกรรมเศรษฐกิจในกลุ่มประเทศพัฒนาแล้วซึ่งเป็นประเทศคู่ค้าสำคัญ หนุนให้มูลค่าส่งออกของไทยในปีนี้เติบเติบโตถึง 15% แม้ในช่วงครึ่งปีหลังการส่งออกอาจชะลอลงบ้าง

ทั้งนี้ คาดว่าเศรษฐกิจจะค่อย ๆ ฟื้นในช่วงปลายไตรมาส 4 ปีนี้ ตามเศรษฐกิจโลกที่ปรับดีขึ้นและการฉีดวัคซีนจำนวนมาก กอปรกับการทยอยผ่อนคลายมาตรการควบคุมการระบาดในประเทศ อย่างไรก็ตาม ความไม่แน่นอนจากการจัดหาและการกระจายวัคซีนของไทย รวมถึงประสิทธิภาพของวัคซีนและประสิทธิผลของมาตรการล็อกดาวน์ ซึ่งนับเป็นประเด็นที่ยังต้องติดตามในระยะข้างหน้า

IMF คาดจีดีพีโลกเติบโต 6%

ด้านเศรษฐกิจโลก การฟื้นตัวของกลุ่มประเทศพัฒนาแล้วกับกลุ่มประเทศเศรษฐกิจเกิดใหม่มีแนวโน้มแตกต่างกันมากยิ่งขึ้น IMF คาดเศรษฐกิจโลกปีนี้ขยายตัว 6% แต่การเติบโตยังถูกกดดันจากไวรัสสายพันธุ์เดลต้าและความไม่แน่นอนหลายด้าน จากประมาณการเศรษฐกิจรอบล่าสุด IMF คงตัวเลขคาดการณ์อัตราเติบโตของ GDP โลกในปี 2564 ที่ 6.0% แม้จะปรับเพิ่มการขยายตัวของ GDP กลุ่มประเทศพัฒนาแล้วเป็น 5.6% (เดิม 5.1%) นำโดยสหรัฐฯเป็น 7.0% (เดิม 6.4%) และยูโรโซน 4.6% (เดิม 4.4%) แต่ปรับตัวเลขคาดการณ์ GDP ของกลุ่มประเทศเศรษฐกิจเกิดใหม่ลงสู่ 6.3% (เดิม 6.7%) โดยเฉพาะจีนเป็น 8.1% (เดิม 8.4%)

การคาดการณ์ล่าสุดของ IMF สะท้อนว่าการฟื้นตัวของหลายประเทศมีความแตกต่างกันมากขึ้นอยู่กับการเข้าถึงวัคซีน นอกจากนี้ ยังมีปัจจัยท้าทายเศรษฐกิจโลกทั้งแรงกดดันชั่วคราวด้านราคาจากข้อจำกัดด้านอุปทาน การระบาดของไวรัสสายพันธุ์เดลต้าที่รุนแรงขึ้นอาจเพิ่มความเสี่ยงและส่งผลให้ต้นทุนทางการเงินเพิ่มขึ้น รวมทั้งซ้ำเติมการฟื้นตัวของประเทศกำลังพัฒนาที่ขาดแคลนวัคซีนและมีภาระหนี้สูง และความไม่ต่อเนื่องของนโยบายภาครัฐเพื่อจัดการกับการแพร่ระบาดที่อาจยืดเยื้อ เนื่องจากข้อจำกัดในการก่อหนี้สาธารณะเพิ่มเติม

ส่วนการปรับตัวเลขคาดการณ์อัตราเติบโตของ GDP จีนนั้นสอดคล้องกับแนวโน้มการชะลอตัวของเศรษฐกิจจากต้นปี ส่วนหนึ่งเป็นผลกระทบจากการใช้มาตรการเพื่อควบคุมการเก็งกำไรในบางภาคเศรษฐกิจและสร้างความเป็นธรรมในตลาด ล่าสุดทางการจีนห้ามบริษัท Tencent ผูกขาดธุรกิจเพลงออนไลน์ และห้ามการแสวงหากำไรในกิจการที่เกี่ยวข้องกับการศึกษา การใช้นโยบายดังกล่าวบ่งชี้ว่าจีนให้ความสำคัญกับความเจริญเติบโตทางเศรษฐกิจที่มีคุณภาพมากกว่าการขยายตัวของ GDP ในอัตราสูง ขณะที่ยังสนับสนุนการเติบโตของภาคเศรษฐกิจจริงต่อไป

เฟดส่งสัญญาณลด QE ปลายเดือน ส.ค.

เฟดประเมินเศรษฐกิจสหรัฐ เติบโตต่อเนื่องและอาจเริ่มส่งสัญญาณ QE Tapering ปลายเดือนนี้ ขณะที่ GDP ไตรมาส 2 ขยายตัว 6.5% QoQ เฟดมีมติคงอัตราดอกเบี้ยนโยบายและการเข้าซื้อสินทรัพย์ตามมาตรการ QE ทั้งนี้ เฟดประเมินว่าเศรษฐกิจสหรัฐฯกำลังเดินหน้าไปสู่เป้าหมายระยะยาว มุมมองดังกล่าวสอดคล้องกับทิศทางการฟื้นตัวต่อเนื่อง โดย GDP ไตรมาส 2/2564 ขยายตัว 6.5% QoQ เร่งขึ้นจากไตรมาสก่อน ส่วนดัชนีราคาการใช้จ่ายเพื่อการบริโภคส่วนบุคคลพื้นฐาน (Core PCE) เดือนมิถุนายนเพิ่มขึ้น 3.5% YoY สูงสุดนับตั้งแต่ปี 2534

สำหรับเดือนกรกฎาคมดัชนีความเชื่อมั่นผู้บริโภคของ Conference Board แตะระดับสูงสุดในรอบ 16 เดือนที่ 129.1 ส่วนจำนวนผู้ยื่นขอรับสิทธิสวัสดิการว่างงานครั้งแรกในสัปดาห์สิ้นสุดวันที่ 24 กรกฎาคมลดลงจากสัปดาห์ก่อนสู่ระดับ 4.0 แสนราย

เศรษฐกิจสหรัฐปรับตัวดีขึ้นอย่างต่อเนื่อง โดยเฟดประเมินว่าการฟื้นตัวอยู่บนเส้นทางที่จะบรรลุเป้าหมายระยะยาว จากปัจจัยหนุนทั้งความคืบหน้าในการฉีดวัคซีนและมาตรการภาครัฐ ทั้งนี้ เฟดอาจส่งสัญญาณ QE Tapering ในช่วงการประชุมธนาคารกลางทั่วโลกที่เมืองแจ็กสัน โฮล ระหว่างวันที่ 26-28 สิงหาคมนี้ และคาดว่าจะประกาศแผน Tapering ในไตรมาส 4/2564 จากนั้นอาจจะเริ่มปรับลด QE ช่วงไตรมาสแรกของปีหน้า

GDP ยูโรโซนกลับมาขยายตัวในไตรมาส 2/2564 โดยเศรษฐกิจมีแนวโน้มปรับตัวดีขึ้นต่อเนื่องในช่วงครึ่งปีหลัง ในไตรมาสที่ 2 GDP ยูโรโซนขยายตัว 2.0% QoQ สูงกว่าที่นักวิเคราะห์คาด ส่วนอัตราการว่างงานเดือนมิถุนายน ลดลงสู่ระดับ 7.7% ต่ำสุดในรอบ 15 เดือน สำหรับในเดือนกรกฎาคมอัตราเงินเฟ้อทั่วไปแตะระดับ 2.2% สูงสุดนับตั้งแต่เดือนตุลาคมปี 2561 ขณะที่ดัชนีความเชื่อมั่นทางเศรษฐกิจของยูโรโซนแตะระดับสูงสุดเป็นประวัติการณ์ที่ 119.0

ข้อมูลล่าสุดสะท้อนการฟื้นตัวอย่างชัดเจน โดย GDP ไตรมาส 2/2564 กลับมาขยายตัวหลังจากที่เผชิญภาวะการถดถอยทางเทคนิคในช่วง 2 ไตรมาสก่อน จากแรงหนุนทั้งการเปิดกิจกรรมทางเศรษฐกิจและการเร่งกระจายวัคซีนโดยมีผู้ได้รับวัคซีนอย่างน้อย 1 โดสสูงถึง 59.2% ของประชากร ปัจจัยดังกล่าวอาจช่วยบรรเทาผลกระทบจากการแพร่ระบาดของไวรัสสายพันธุ์เดลต้า ประกอบกับการเริ่มเบิกจ่ายเงินภายใต้กองทุนเพื่อการฟื้นฟูของสหภาพยุโรป (EU Recovery Fund) ในไตรมาส 3/2564 จึงคาดว่าเศรษฐกิจยูโรโซนจะฟื้นตัวต่อเนื่องในช่วงครึ่งหลังของปีนี้