ศูนย์วิจัยกสิกรไทย ชี้โอไมครอนปัจจัยเสี่ยงต่อการขับเคลื่อนธุรกิจแบงก์ปี 2565 ประเมินหนี้เสียขาขึ้นติดต่อเป็นปีที่ 9 อยู่ที่ 3.20-3.50% คาดกำไรแบงก์เพิ่มขึ้น แต่ยังต่ำกว่าช่วงก่อนโควิด

วันที่ 25 ธันวาคม 2564 ศูนย์วิจัยกสิกรไทย เปิดเผยว่า สถานการณ์การระบาดของโควิด-19 ซึ่งมีความเสี่ยงที่ต้องจับตาเพิ่มขึ้นจากสายพันธุ์โอมิครอน ทำให้ธนาคารพาณิชย์จะยังคงต้องขับเคลื่อนธุรกิจในปี 2565 ด้วยความระมัดระวัง โดยแม้ว่าความเสี่ยงจากโควิดจะถูกจำกัดวงไว้ได้อย่างทันท่วงที และกิจกรรมทางเศรษฐกิจในปี 2565 สามารถประคองทิศทางการฟื้นตัวได้

- เปิด 10 อันดับมหาวิทยาลัยรัฐ-ราชภัฏ-เอกชน ที่ได้รับความนิยมมากสุด

- โปรดเกล้าฯ พระราชทานยศ ข้าราชการในพระองค์ฝ่ายทหาร 3 ราย

- ดร.วิวัฒน์ กรมดิษฐ์ ผู้อยู่เบื้องหลัง “บ้านกรมดิษฐ์” บ้านสวนลอยฟ้า

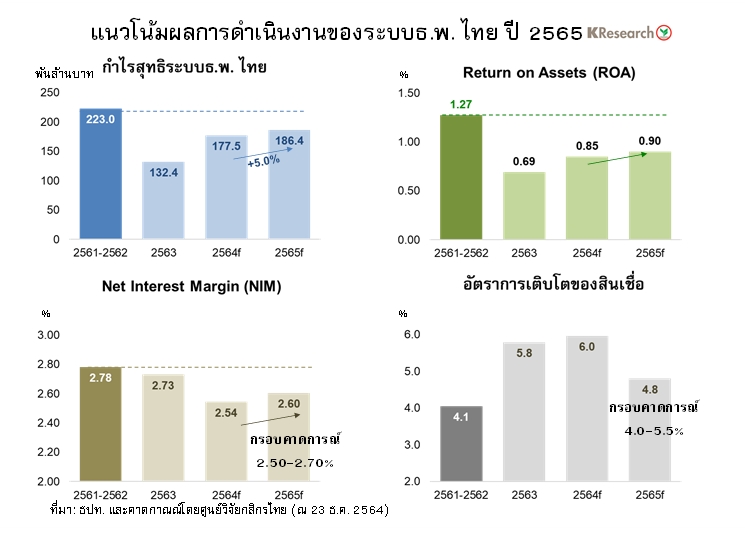

แต่ผลกระทบที่เรื้อรังจากวิกฤตโควิด-19 ทำให้ศูนย์วิจัยกสิกรไทยประเมินว่า แม้ระบบธนาคารพาณิชย์จดทะเบียนในประเทศอาจบันทึกกำไรสุทธิเพิ่มขึ้นมาที่ 1.86 แสนล้านบาทในปี 2565 (เทียบกับตัวเลขคาดการณ์กำไรสุทธิปี 2564 ที่ 1.78 แสนล้านบาท) แต่ก็จะยังคงอยู่ต่ำกว่าระดับกำไรสุทธิเฉลี่ยช่วงก่อนโควิดที่ทำได้สูงกว่า 2.00 แสนล้านบาทต่อปี

โดยความไม่แน่นอนของสถานการณ์โควิด-19 กลับมาอีกครั้งในช่วงรอยต่อระหว่างปี 2564 เข้าสู่ปี 2565 ซึ่งปัจจัยดังกล่าวนอกจากจะเป็นตัวแปรที่มีผลต่อจังหวะการฟื้นตัวของเศรษฐกิจไทยแล้ว ยังมีนัยต่อเนื่องมายังการดำเนินธุรกิจของธนาคารพาณิชย์ในปี 2565 ด้วยเช่นกัน

ซึ่งหากว่า ไทยสามารถตีกรอบควบคุมการระบาดของโอมิครอนได้ดีและทันท่วงที ธนาคารพาณิชย์ก็จะยังคงมีเวลาที่จะสามารถพลิกฟื้นรายได้จากธุรกิจหลักและผลการดำเนินงานในภาพรวมกลับมาได้ แต่ระดับกำไรสุทธิ และมาตรวัดความสามารถในการทำกำไร อาทิ ROA และ NIM จะฟื้นตัวในกรอบจำกัด และจะยังอยู่ต่ำกว่าระดับในช่วงก่อนโควิด

ทั้งนี้ ศูนย์วิจัยกสิกรไทย คาดว่า กำไรสุทธิของระบบธนาคารพาณิชย์จดทะเบียนในประเทศ ในปี 2565 จะอยู่ที่ราว 1.86 แสนล้านบาทในปี 2565 ต่ำกว่าระดับกำไรสุทธิเฉลี่ยช่วงก่อนโควิดที่ทำได้สูงกว่า 2 แสนล้านบาทต่อปี

โดยประเมินสินเชื่อระบบธนาคารพาณิชย์ไทยในปี 2565 มีแนวโน้มเติบโตในกรอบที่ชะลอลงเล็กน้อยมาที่ 4.0-5.5% จากที่คาดว่าจะปิดสิ้นปี 2564 ที่ 6.0% แต่การเติบโตของสินเชื่อจะถูกขับเคลื่อนด้วยปัจจัยปกติมากขึ้น อย่างไรก็ดีคุณภาพสินเชื่อยังเป็นประเด็นที่ต้องติดตามอย่างใกล้ชิด

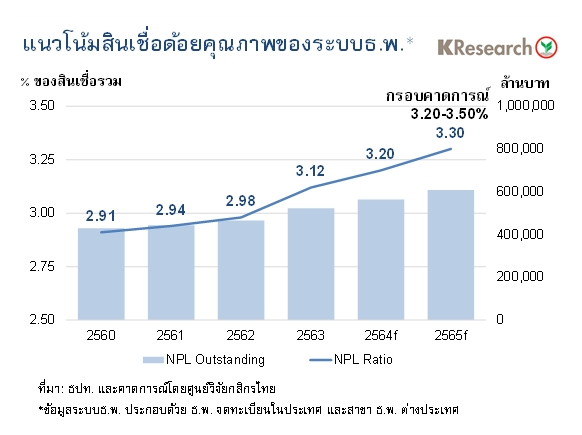

ทั้งนี้ คาดการณ์สัดส่วนสินเชื่อด้อยคุณภาพของระบบธนาคารพาณิชย์ (NPL ratio) จะขยับสูงขึ้นจากที่คาดว่าจะปิดสิ้นปี 2564 ที่ 3.20% ต่อสินเชื่อรวม ไปที่ 3.30% ต่อสินเชื่อรวมในปี 2565 (กรอบคาดการณ์ 3.20-3.50%) ซึ่งย้ำภาพการขยับขึ้นของ NPL ratio เป็นปีที่ 9 ติดต่อกัน โดยคงต้องติดตามสัญญาณไหลเข้าของหนี้ด้อยคุณภาพในกลุ่มสินเชื่อรายย่อย โดยเฉพาะสินเชื่อที่ไม่มีหลักประกัน ตลอดจนสินเชื่อธุรกิจขนาดกลางและย่อมในกลุ่มธุรกิจค้าปลีก-ค้าส่ง ขนส่งทางอากาศ และอสังหาริมทรัพย์ ซึ่งเป็นกลุ่มธุรกิจที่การฟื้นตัวจะขึ้นอยู่กับสถานการณ์ของกำลังซื้อภายในประเทศเป็นสำคัญ

“ในช่วงหลังจากนี้ คงต้องติดตามระดับความเสี่ยงจากการระบาดของโอมิครอนอย่างใกล้ชิด โดยหากความเสี่ยงจากการระบาดของโควิด-19 จากสายพันธุ์โอมิครอนเพิ่มสูงขึ้น และมาตรการสกัดการระบาดของไวรัสโควิด-19 มีผลต่อกิจกรรมทางเศรษฐกิจยาวนานกว่าช่วงต้นปี 2565 ก็คงจะส่งผลกระทบต่อเนื่องมายังรายได้จากธุรกิจหลัก และภาพรวมของผลการดำเนินงานของธนาคารพาณิชย์ด้วยเช่นกัน

ดังนั้นในปี 2565 จะเป็นปีที่ธนาคารพาณิชย์จะต้องเดินหน้าธุรกิจอย่างระมัดระวัง และต้องเตรียมวางกลยุทธ์เพื่อรับมือกับการแข่งขันที่ดุเดือด โดยเฉพาะค่าธรรมเนียม สินเชื่อดิจิทัล และการแสวงหาโอกาสในพื้นที่ธุรกิจใหม่ๆ ที่เกี่ยวข้องกับโลกการเงินยุคดิจิทัล”