Krungthai COMPASS ธนาคารกรุงไทย มอง ธปท.ปรับอัตรานำส่งเงิน FIDF สู่ระดับปกติ 0.46% ต่อปี ดันต้นทุนการเงินธนาคารขึ้น 4 หมื่นล้านบาท คาดแบงก์ส่งผ่านสู่ดอกเบี้ยเงินกู้ M-Rate เฉลี่ย 0.4-0.6% กระทบความสามารถชำระหนี้ หลังผู้กู้รายย่อยอิงดอกเบี้ย MRR สูงถึง 91%

วันที่ 14 ธันวาคม 2565 นายชัยสิทธิ์ อนุชิตวรวงศ์ นักวิเคราะห์ Krungthai COMPASS ธนาคารกรุงไทย กล่าวว่า ในช่วงการระบาดของ COVID-19 ธนาคารแห่งประเทศไทย (ธปท.) ได้ปรับลดอัตรานำส่งเงินสมทบกองทุนฟื้นฟูฯ (FIDF Fee) จากธนาคารพาณิชย์ลงครึ่งหนึ่งเหลือ 0.23% ต่อปี เป็นการชั่วคราว มีส่วนสำคัญที่ช่วยลดต้นทุนทางการเงินของระบบธนาคาร ซึ่งได้ส่งผ่านไปยังลูกหนี้ในวงกว้าง

- ประกาศแล้ว! พระราชกฤษฎีกาเงินช่วยค่าครองชีพผู้รับเบี้ยหวัดบำนาญ รับ 11,000 บาทต่อเดือน

- บังคับใช้แล้ว! หลักเกณฑ์การดำเนินงาน 30 บาทรักษาทุกที่ ด้วยบัตรประชาชนใบเดียว

- อะไรทำให้ “ทองคำ” แพง สงคราม หรือการเก็งกำไร ?

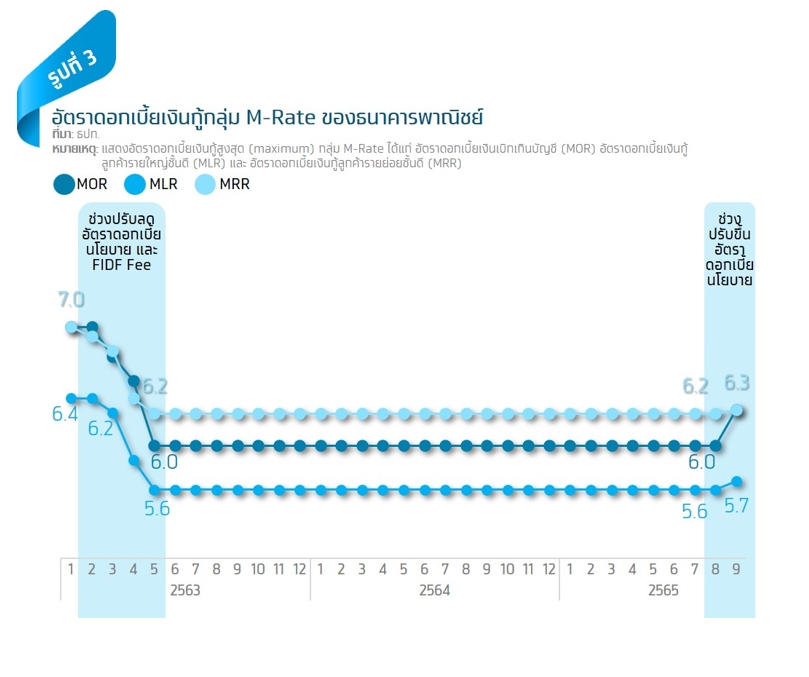

เนื่องจากอัตราดอกเบี้ยเงินกู้กลุ่ม M-Rate ทุกชนิดของธนาคารขนาดใหญ่ ลดลง 0.4% ในคราวเดียว และเมื่อแนวโน้มเศรษฐกิจฟื้นตัวชัดเจนขึ้น และอัตราเงินเฟ้อที่สูงกว่ากรอบเป้าหมาย ธปท. จึงมองถึงความจำเป็นที่อัตราดอกเบี้ยในระบบจะต้องปรับตัวสูงขึ้น และมีแนวทางปรับขึ้น FIDF Fee กลับไปสู่ระดับปกติที่ 0.46% ต่อปี ตั้งแต่ต้นปี 2566 ควบคู่ไปกับการปรับขึ้นอัตราดอกเบี้ยนโยบายที่เริ่มมาตั้งแต่เดือนสิงหาคมปี 2565

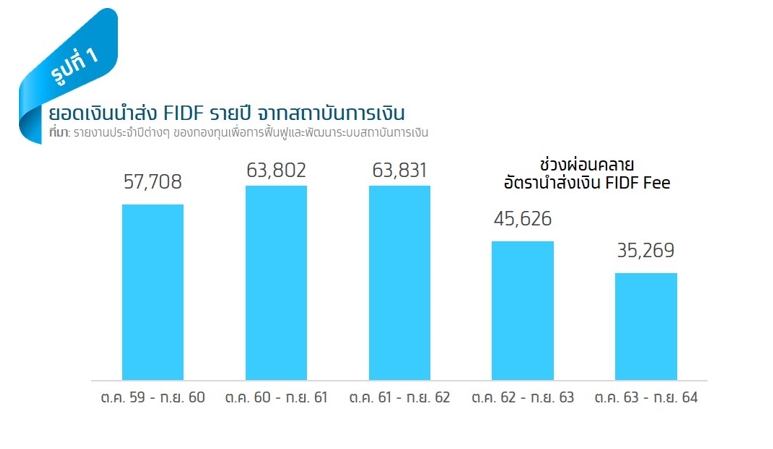

โดยในภาวะปกติ สถาบันการเงินจะต้องนำส่งเงินสมทบให้แก่ ธปท. เพื่อเข้าบัญชีสะสมสำหรับการชำระคืนต้นเงินกู้เพื่อชดใช้ความเสียหายของกองทุน FIDF (FIDF Fee) ในอัตรา 0.46% ต่อปีจากฐานเงินฝาก ซึ่งเป็นแหล่งเงินหลักในการชำระหนี้กองทุน FIDF โดยในปีงบประมาณ 2561 (ตุลาคม 2561-กันยายน 2562) ก่อนเกิด COVID-19 สถาบันการเงินได้นำส่งเงินสมทบแก่ ธปท. จำนวน 6.38 หมื่นล้านบาท เพื่อใช้ชำระต้นเงินกู้ และดอกเบี้ยของกองทุน

อย่างไรก็ดี หลังจากที่ ธปท.ลดอัตรานำส่ง FIDF ซึ่งมีผลตั้งแต่เดือนกราคม 2563 ทำให้ยอดเงินนำส่งจากสถาบันการเงินในปีงบประมาณ 2562 และ 2563 ลดลงจากปีงบประมาณ 2561 เหลือเพียง 4.6 หมื่นล้านบาท และ 3.5 หมื่นล้านบาท

ดังนั้น Krungthai COMPASS ประเมินว่าการสิ้นสุดมาตรการลด FIDF Fee จะส่งผลให้ต้นทุนทางการเงินในระบบธนาคารเพิ่มขึ้นประมาณ 4 หมื่นล้านบาท ซึ่งจะส่งผ่านไปยังอัตราดอกเบี้ยเงินกู้กลุ่ม M-Rate ที่อาจจะเพิ่มขึ้นราว 0.4-0.6% ได้ในคราวเดียว

ผลที่ตามมา คือ อัตราดอกเบี้ยจะเพิ่มสูงขึ้นทั้งจากการปรับ FIDF Fee และการปรับขึ้นอัตราดอกเบี้ยนโยบายในระยะข้างหน้า ภาคธุรกิจและประชาชนจะมีต้นทุนทางการเงินเพิ่มขึ้น โดยกลุ่มใหญ่จะเป็นกลุ่มลูกหนี้สินเชื่อธุรกิจและรายย่อยที่จ่ายดอกเบี้ยอิงกับอัตราดอกเบี้ย MRR ซึ่งมีสัดส่วนจำนวนรายลูกค้ารวมกันสูงถึง 91%

แม้ ธปท.จะต้องการให้อัตราดอกเบี้ยในระบบเพิ่มสูงขึ้น สอดคล้องไปกับทิศทางการฟื้นตัวของเศรษฐกิจและความเสี่ยงด้านเงินเฟ้อ แต่ก็ต้องเผชิญกับความเสี่ยงที่แฝงมากับความสามารถในการชำระหนี้ที่ยังเปราะบาง ต้นทุนทางการเงินของผู้กู้จะสูงขึ้นตามการปรับขึ้นของอัตราดอกเบี้ยนโยบายและการปรับอัตราเงินนำส่ง FIDF Fee กลับสู่ระดับปกติ

ฉะนั้น ผู้ที่มีภาระผ่อนจ่ายจากการกู้เงินจำเป็นต้องให้ความสำคัญกับการบริหารเงินอย่างมีประสิทธิภาพมากขึ้น ทั้งในแง่การวางแผนการใช้จ่าย ลดหนี้สิน และบริหารการลงทุนเพื่อสร้างผลตอบแทนที่ดีขึ้นกว่าเดิมสำหรับธนาคารพาณิชย์เอง ก็จะให้ความช่วยเหลือแก่ลูกหนี้ในการปรับโครงสร้างหนี้

และลูกหนี้กลุ่มเปราะบางในการแก้ไขปัญหาหนี้สิน เพื่อให้สามารถกลับมาพลิกฟื้น และเข้มแข็งอีกครั้งหนึ่ง พร้อมทั้งให้ความสนับสนุนเงินทุนแก่ภาคธุรกิจในการปรับตัวและเพิ่มขีดความสามารถในการแข่งขัน เพื่อรองรับบริบทโลกใหม่และเติบโตได้อย่างยั่งยืน