4 แบงก์ใหญ่ ‘กรุงเทพ-กรุงไทย-ไทยพาณิชย์-กสิกรไทย ‘นำร่องปรับลดอัตราดอกเบี้ยเงินกู้ MOR และ MRR ลง 0.25% มีผล15 สิงหาคม 2562 เป็นต้นไป หวังช่วยผู้ประกอบการเอสเอ็มอีและลูกค้ารายย่อย ลดต้นทุนทางการเงิน เพิ่มความสามารถในการแข่งขัน รวมถึงช่วยกระตุ้นให้เกิดการขับเคลื่อนเศรษฐกิจในภาพรวม

นายปรีดี ดาวฉาย กรรมการผู้จัดการ ธนาคารกสิกรไทย เปิดเผยว่า ธนาคารมีความมุ่งมั่นในการเป็นหนึ่งในกลไกที่สำคัญที่จะช่วยสนับสนุนให้ภาพรวมเศรษฐกิจไทยได้ฟื้นตัว จึงพร้อมที่จะตอบสนองต่อทิศทางดอกเบี้ยนโยบายด้วยการปรับลดอัตราดอกเบี้ยสินเชื่อ MOR และ MRR ลง 0.25% เพื่อช่วยเหลือผู้ประกอบการเอสเอ็มอีและแบ่งเบาภาระให้กับลูกค้ารายย่อย เนื่องจากเป็นอัตราดอกเบี้ยที่กลุ่มลูกค้าดังกล่าวใช้เป็นส่วนใหญ่ โดยมีผลตั้งแต่วันที่ 15 สิงหาคม 2562 เป็นต้นไป (ณ วันที่ 14 สิงหาคม 2562 MOR และ MRR ของธนาคารอยู่ที่ 7.12%)

ทางด้านนายผยง ศรีวณิช กรรมการผู้จัดการใหญ่ ธนาคารกรุงไทย เปิดเผยว่า ในฐานะธนาคารพาณิชย์ของรัฐ ธนาคารตระหนักถึงความสำคัญของธุรกิจ SME ซึ่งเป็นหนึ่งในกลไกสำคัญของประเทศ โดยเฉพาะในช่วงที่กำลังเผชิญกับภาวะความผันผวนของค่าเงินและสงครามการค้า พร้อมทั้งตอบสนองทิศทางดอกเบี้ยนโยบาย จึงได้ปรับลดอัตราดอกเบี้ยสินเชื่อ MOR และ MRR ลง 0.25% ต่อปี เพื่อช่วยเหลือและแบ่งเบาภาระให้กับผู้ประกอบการ SME รวมทั้งลูกค้ารายย่อย ให้ประคองตัวและฟื้นตัวจากผลกระทบของสภาวะเศรษฐกิจที่ผันผวน โดยมีผลตั้งแต่วันที่ 15 สิงหาคม 2562 เป็นต้นไป ส่งผลให้อัตราดอกเบี้ย MOR และ MRR ของธนาคารเหลือ 6.87% ต่อปี

ทางด้านนายผยง ศรีวณิช กรรมการผู้จัดการใหญ่ ธนาคารกรุงไทย เปิดเผยว่า ในฐานะธนาคารพาณิชย์ของรัฐ ธนาคารตระหนักถึงความสำคัญของธุรกิจ SME ซึ่งเป็นหนึ่งในกลไกสำคัญของประเทศ โดยเฉพาะในช่วงที่กำลังเผชิญกับภาวะความผันผวนของค่าเงินและสงครามการค้า พร้อมทั้งตอบสนองทิศทางดอกเบี้ยนโยบาย จึงได้ปรับลดอัตราดอกเบี้ยสินเชื่อ MOR และ MRR ลง 0.25% ต่อปี เพื่อช่วยเหลือและแบ่งเบาภาระให้กับผู้ประกอบการ SME รวมทั้งลูกค้ารายย่อย ให้ประคองตัวและฟื้นตัวจากผลกระทบของสภาวะเศรษฐกิจที่ผันผวน โดยมีผลตั้งแต่วันที่ 15 สิงหาคม 2562 เป็นต้นไป ส่งผลให้อัตราดอกเบี้ย MOR และ MRR ของธนาคารเหลือ 6.87% ต่อปี

- บังคับใช้แล้ว! หลักเกณฑ์การดำเนินงาน 30 บาทรักษาทุกที่ ด้วยบัตรประชาชนใบเดียว

- ตรวจหวย ใบตรวจหวย ผลรางวัล สลากกินแบ่งรัฐบาล งวด 16 เมษายน 2567

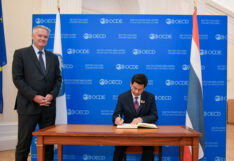

- ไทยสมัครสมาชิก OECD อย่างเป็นทางการแล้ว หวังยกระดับประเทศ-ช่วยเศรษฐกิจโต 1.6%

เช่นเดียวกับ นายอาทิตย์ นันทวิทยา ประธานเจ้าหน้าที่บริหารและประธานกรรมการบริหาร ธนาคารไทยพาณิชย์ กล่าวว่า ธนาคารไทยพาณิชย์มีเจตนารมย์ที่จะช่วยลดภาระต้นทุนในการดาเนินธุรกิจของลูกค้าเอสเอ็มอี และลูกค้ารายย่อย เพื่อสนับสนุนการปรับตัวต่อความท้าทายจากสภาวะเศรษฐกิจไทยที่ได้รับผลกระทบจากสงครามการค้า จึงขานรับทิศทางนโยบายดอกเบี้ยของคณะกรรมนโยบายการเงิน (กนง.) ด้วยการประกาศปรับลดอัตราดอกเบี้ย MRR ลง 0.25% มาอยู่ที่ 7.12% และปรับลดอัตราดอกเบี้ย MOR ลง 0.125% มาอยู่ที่ 6.745%

ทั้งนี้ ภายหลังจากการปรับลดอัตราดอกเบี้ยในครั้งนี้แล้ว จะทาให้อัตราดอกเบี้ยเงินกู้ MOR ของธนาคารไทยพาณิชย์ ลดลงมาอยู่ที่ 6.745% และ อัตราดอกเบี้ย MLR ยืนอยู่ที่ 6.025% ซึ่งเป็นอัตราดอกเบี้ยเงินกู้ในระดับที่ต่าที่สุดในกลุ่มธนาคารพาณิชย์ สะท้อนความมุ่งมั่นของธนาคารที่จะช่วยผลักดันการดาเนินธุรกิจให้กับลูกค้าของธนาคาร และเสริมสร้างการพัฒนาของเศรษฐกิจไทยอย่างยั่งยืน

ทั้งนี้อัตราดอกเบี้ยเงินกู้ MRR และ MOR ใหม่ จะมีผลตั้งแต่วันพฤหัสบดีที่ 15 สิงหาคม เป็นต้นไป

ขณะที่ นายสุวรรณ แทนสถิตย์ กรรมการรองผู้จัดการใหญ่ ธนาคารกรุงเทพ จำกัด (มหาชน) เปิดเผยว่า ธนาคารประกาศปรับลดอัตราดอกเบี้ยเงินให้สินเชื่อเอ็มโออาร์ (MOR) หรืออัตราดอกเบี้ยสำหรับลูกค้ารายใหญ่ชั้นดี ประเภทเงินเบิกเกินบัญชี (Minimum Overdraft Rate) และปรับลดอัตราดอกเบี้ยเงินให้สินเชื่อเอ็มอาร์อาร์ (MRR) หรืออัตราดอกเบี้ยลูกค้ารายย่อยชั้นดี (Minimum Retail Rate) ลง 0.25% โดยมีผลตั้งแต่วันที่ 15 สิงหาคม พ.ศ. 2562

ขณะที่ นายสุวรรณ แทนสถิตย์ กรรมการรองผู้จัดการใหญ่ ธนาคารกรุงเทพ จำกัด (มหาชน) เปิดเผยว่า ธนาคารประกาศปรับลดอัตราดอกเบี้ยเงินให้สินเชื่อเอ็มโออาร์ (MOR) หรืออัตราดอกเบี้ยสำหรับลูกค้ารายใหญ่ชั้นดี ประเภทเงินเบิกเกินบัญชี (Minimum Overdraft Rate) และปรับลดอัตราดอกเบี้ยเงินให้สินเชื่อเอ็มอาร์อาร์ (MRR) หรืออัตราดอกเบี้ยลูกค้ารายย่อยชั้นดี (Minimum Retail Rate) ลง 0.25% โดยมีผลตั้งแต่วันที่ 15 สิงหาคม พ.ศ. 2562

การปรับลดอัตราดอกเบี้ยทั้งสองประเภทในครั้งนี้ นับเป็นการให้ความช่วยเหลือผู้ประกอบการโดยเฉพาะอย่างยิ่งเอสเอ็มอี ในเรื่องการลดต้นทุนด้านอัตราดอกเบี้ย ซึ่งเป็นหนึ่งในปัจจัยสำคัญของต้นทุนในการดำเนินธุรกิจ

“ธนาคารกรุงเทพ มีความมุ่งมั่นที่จะสนับสนุนให้ผู้ประกอบการสามารถยกระดับประสิทธิภาพการดำเนินธุรกิจและความสามารถในการแข่งขัน ซึ่งจะช่วยกระตุ้นการขับเคลื่อนเศรษฐกิจโดยภาพรวม สอดคล้องกับนโยบายของภาครัฐ” นายสุวรรณ กล่าว

แบงก์รัฐขอดูท่าที ยังไม่ปรับลดดอกเบี้ย

นายฉัตรชัย ศิริไล กรรมการผู้จัดการ ธนาคารอาคารสงเคราะห์ (ธอส.) กล่าวว่า แบงก์ของรัฐ ซึ่งรวมถึงธนาคารกรุงไทย ได้มีการหารือร่วมกันในระดับผู้บริหารสูงสุดด้านการเงิน เพื่อกำหนดท่าทีว่าจะยังไม่ปรับลดอัตราดอกเบี้ยกันในขณะนี้ เนื่องจากต้องรอดูบรรยากาศการแข่งขันในตลาดก่อน

ขณะที่นายชาติชาย พยุหนาวีชัย ผู้อำนวยการธนาคารออมสิน กล่าวว่า ธนาคารออมสินยังไม่ปรับลดดอกเบี้ยเงินกู้ในขณะนี้ ซึ่งการปรับดอกเบี้ยก็จะรอทำพร้อมคู่แข่ง

อย่างไรก็ตาม แบงก์สามารถบริหารจัดการอัตราดอกเบี้ย โดยให้มีการบวกหรือลบจากดอกเบี้ย MOR หรือ MLR แม้อัตราดอกเบี้ยนโยบายไม่ได้ปรับลด ก็สามารถปรับในส่วนนี้ได้อยู่แล้ว

เล็งแบงก์ใหญ่ลดดอกออมทรัพย์

นายนริศ สถาผลเดชา ผู้บริหารศูนย์วิเคราะห์เศรษฐกิจ ทีเอ็มบี (TMB Analytics) กล่าวว่า รอบนี้ถ้าไม่มีการขอความร่วมมือจากแบงก์ การลดดอกเบี้ยเงินกู้คงเกิดขึ้นลำบาก ซึ่งตนเชื่อว่าจะมีการขอความร่วมมือเกิดขึ้นเหมือนที่เคยเกิดขึ้นในอดีต เพราะถ้าแบงก์ไม่ลดดอกเบี้ย ก็จะไม่ค่อยเกิดประโยชน์กับระบบเศรษฐกิจเท่าใดนัก อย่างไรก็ดี การลดดอกเบี้ยเพื่อช่วยกระตุ้นเศรษฐกิจ ก็คงต้องเกิดขึ้นเร็ว

“ถ้าระบบธนาคารพาณิชย์ไม่ตอบสนอง การส่งผ่านนโยบายการเงินก็จะไปได้ทางเดียวคือ ทางตลาดพันธบัตร (บอนด์) ที่อัตราผลตอบแทนพันธบัตรจะลดลง แต่ตรงนี้ไม่ได้เกิดผลกับระบบเศรษฐกิจภาพรวม ซึ่งตอนนี้บอนด์ยีลด์ที่ลดลงไปมาก เกิดจากมีการตุนซื้อบอนด์ไว้ก่อนที่มาตรการเก็บภาษีจะมีผลบังคับใช้ในวันที่ 20 ส.ค.นี้”

นายนริศกล่าวอีกว่า มีโอกาสเป็นไปได้มาก ว่าหากแบงก์ต้องลดดอกเบี้ยเงินกู้ ก็อาจจะพิจารณาลดดอกเบี้ยเงินฝากออมทรัพย์ลงจากปัจจุบันอยู่ที่ 0.5% ด้วย เพื่อให้ต้นทุนลดลง เนื่องจากสัดส่วนเงินฝากออมทรัพย์แต่ละแบงก์มีมาก บางแห่ง 60-70% ของเงินฝากทั้งหมด โดย ณ สิ้นเดือน มิ.ย. 2562 เงินฝากรายย่อยทั้งระบบอยู่ที่ 7.28 ล้านล้านบาท เป็นออมทรัพย์ 3.34 ล้านล้านบาท

“ถ้าแบงก์จ่ายดอกเบี้ยออมทรัพย์น้อยลง ก็ประหยัดต้นทุนดอกเบี้ยได้เยอะมาก ทั้งระบบก็กว่า 6.4 หมื่นล้านบาทได้ ซึ่งตอนนี้พวกแบงก์ใหญ่ ๆ อาจจะกำลังพิจารณาตรงนี้อยู่ แต่ถ้าจะลดดอกเบี้ยออมทรัพย์ ก็ต้องให้อะไรคืนประชาชนด้วย เช่น ลดค่าธรรมเนียมธุรกรรม เป็นต้น” นายนริศกล่าว

คลิกอ่านเพิ่มเติม… เอฟเฟ็กต์ กนง.ลดดอกเบี้ย จับตาขอความร่วมมือแบงก์หั่นดอกเบี้ยกู้