เงินบาทยังคงเผชิญแรงกดดันด้านอ่อนค่าในช่วงก่อนการประชุมนโยบายการเงินของเฟด และสามารถขยับแข็งค่าขึ้นช่วงสั้น ๆ ต้นสัปดาห์ ขณะที่หุ้นไทยดีดตัวกลับมาได้ช่วงปลายสัปดาห์ โดยมีแรงซื้อคืนหุ้นกลุ่มเทคโนโลยี หลังการรายงานผลประกอบการ จับตาปัจจัยสำคัญสัปดาห์หน้า เงินเฟ้อเดือน ก.ค. ทิศทางเงินทุนต่างชาติ ผลประกอบการ Q2/65 ของบริษัทจดทะเบียน รวมถึงสถานการณ์โควิด

วันที่ 31 กรกฎาคม 2565 ศูนย์วิจัยกสิกรไทย สรุปความเคลื่อนไหวของค่าเงินบาทว่า เงินบาทแกว่งตัวอยู่ในกรอบแคบ แต่ยังคงมีแรงกดดันด้านอ่อนค่า โดยเงินบาทขยับแข็งค่าขึ้นช่วงสั้น ๆ ต้นสัปดาห์ เนื่องจากข้อมูลเศรษฐกิจสหรัฐที่อ่อนแอกดดันเงินดอลลาร์ให้อ่อนค่าลง

- เปิด 10 อันดับมหาวิทยาลัยรัฐ-ราชภัฏ-เอกชน ที่ได้รับความนิยมมากสุด

- ยูโอบี ย้ำลูกค้าบัตรเครดิตซิตี้ ยังใช้งานได้ปกติ แจงสิ่งควรรู้หลังโอนพอร์ต

- โปรดเกล้าฯ พระราชทานยศ ข้าราชการในพระองค์ฝ่ายทหาร 3 ราย

อย่างไรก็ดี เงินบาทพลิกกลับมาอ่อนค่าลงในช่วงต่อมาตามทิศทางค่าเงินหยวน แรงซื้อเงินดอลลาร์ของผู้นำเข้าในช่วงสิ้นเดือน และแรงขายสุทธิพันธบัตรไทยของต่างชาติ

ขณะที่เงินดอลลาร์ทยอยฟื้นตัวขึ้นในช่วงก่อนการประชุมเฟด (ซึ่งถูกคาดหมายว่าจะมีการขึ้นดอกเบี้ยอย่างต่อเนื่อง) และยังมีแรงหนุนเพิ่มเติมในฐานะสกุลเงินปลอดภัยท่ามกลางความกังวลเกี่ยวกับภาวะเศรษฐกิจถดถอย หลัง IMF ปรับลดตัวเลขประมาณการเศรษฐกิจโลกในปี 2565-2566 ลงมาที่ 3.2% และ 2.9% ตามลำดับ

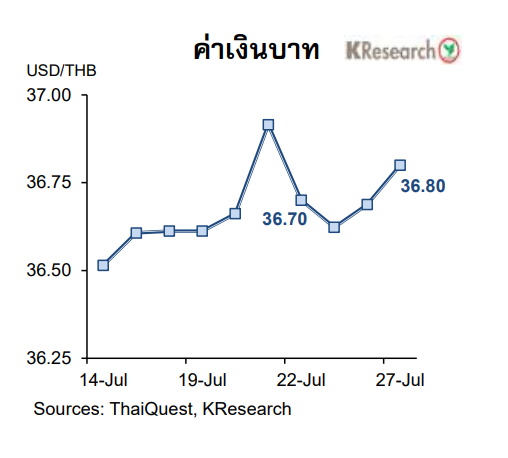

ตลอดสัปดาห์ เงินบาทแกว่งตัวผันผวนอยู่ในกรอบประมาณ 36.62-36.88 บาทต่อดอลลาร์ ในช่วงระหว่างรอติดตามผลการประชุมเฟด เพื่อประเมินแนวโน้มและขนาดการปรับขึ้นอัตราดอกเบี้ยของสหรัฐ ในช่วงที่เหลือของปี

ในวันพุธที่ 27 ก.ค. 2565 เงินบาทปิดตลาดที่ระดับ 36.80 เทียบกับระดับ 36.70 บาทต่อดอลลาร์ ในวันศุกร์ก่อนหน้า (22 ก.ค.) ขณะที่ระหว่างวันที่ 25-27 ก.ค. นักลงทุนต่างชาติซื้อสุทธิหุ้นไทย 4,376 ล้านบาท แต่ขายสุทธิพันธบัตรไทย 1,921 ล้านบาท

สัปดาห์ถัดไป (1-5 ส.ค.) ธนาคารกสิกรไทยมองกรอบการเคลื่อนไหวของเงินบาทที่ระดับ 36.00-37.00 บาทต่อดอลลาร์ ขณะที่ศูนย์วิจัยกสิกรไทยประเมินปัจจัยสำคัญที่ต้องติดตาม ได้แก่ ทิศทางเงินทุนต่างชาติ และตัวเลขเงินเฟ้อเดือน ก.ค. ของไทย

ขณะที่ตัวเลขเศรษฐกิจสหรัฐที่สำคัญ ได้แก่ ตัวเลขการจ้างงานนอกภาคเกษตร อัตราการว่างงาน ดัชนี PMI และ ISM ภาคการผลิต/ภาคบริการเดือน ก.ค. ยอดคำสั่งซื้อภาคโรงงานเดือน มิ.ย. และจำนวนผู้ขอรับสวัสดิการว่างงานรายสัปดาห์

นอกจากนี้ ตลาดยังรอติดตามผลการประชุมนโยบายการเงินของธนาคารกลางอังกฤษ และธนาคารกลางออสเตรเลีย รวมถึงดัชนี PMI ภาคการผลิต/ภาคบริการเดือน ก.ค. ของจีน อังกฤษ และยูโรโซนด้วยเช่นกัน

ส่วนความเคลื่อนไหวตลาดหุ้นไทย ดัชนีตลาดหุ้นไทยขยับขึ้นก่อนผลการประชุมเฟด ทั้งนี้ SET Index ปรับตัวขึ้นช่วงต้นสัปดาห์ตามแรงซื้อหุ้นในกลุ่มแบงก์ซึ่งได้รับอานิสงส์จากผลประกอบการไตรมาสล่าสุดที่ออกมาค่อนข้างดี ประกอบกับมีการคาดการณ์ว่า เศรษฐกิจไทยยังคงมีแนวโน้มฟื้นตัวและอัตราดอกเบี้ยในประเทศน่าจะมีการทยอยปรับขึ้นอย่างค่อยเป็นค่อยไป

อย่างไรก็ดี แรงเทขายของกลุ่มนักลงทุนสถาบันกดดันตลาดช่วงสั้น ๆ ในเวลาต่อมา แต่ดัชนีหุ้นไทยกลับมาปรับขึ้นอีกครั้งในวันทำการสุดท้ายของเดือน ก.ค. นำโดยหุ้นกลุ่มเทคโนโลยี ขานรับผลประกอบการของบริษัทผู้ผลิตชิ้นส่วนอิเล็กทรอนิกส์รายใหญ่แห่งหนึ่งซึ่งออกมาดีกว่าคาด

ในวันพุธ (27 ก.ค.) ดัชนี SET ปิดที่ระดับ 1,576.41 จุด เพิ่มขึ้น 1.53% จากสัปดาห์ก่อน ขณะที่มูลค่าการซื้อขายเฉลี่ยต่อวันอยู่ที่ 58,611.99 ล้านบาท เพิ่มขึ้น 5.39% จากสัปดาห์ก่อน ส่วนดัชนี mai เพิ่มขึ้น 1.01% มาปิดที่ 581.46 จุด

สำหรับสัปดาห์ถัดไป (1-5 ส.ค.) บริษัทหลักทรัพย์กสิกรไทย จำกัด มองว่า ดัชนีหุ้นไทยมีแนวรับที่ 1,550 และ 1,535 จุด ขณะที่แนวต้านอยู่ที่ 1,585 และ 1,600 จุด ตามลำดับ โดยศูนย์วิจัยกสิกรไทยประเมินปัจจัยสำคัญที่ต้องติดตาม ได้แก่ อัตราเงินเฟ้อเดือน ก.ค. ของไทย ผลประกอบการงวด Q2/65 ของบริษัทจดทะเบียนใน ตลท. ทิศทางเงินทุนต่างชาติ รวมถึงสถานการณ์โควิด

ส่วนข้อมูลเศรษฐกิจสหรัฐที่สำคัญ ได้แก่ ดัชนี PMI ข้อมูลการจ้างงานนอกภาคเกษตร อัตราการว่างงานเดือน ก.ค. และจำนวนผู้ขอรับสวัสดิการว่างงานรายสัปดาห์ ขณะที่ปัจจัยต่างประเทศอื่น ๆ ได้แก่ ดัชนี PMI เดือน ก.ค. ของจีน ญี่ปุ่น และยูโรโซน การประชุม BOE รวมถึงดัชนีราคาผู้ผลิตและยอดค้าปลีกเดือน มิ.ย. ของยูโรโซน