ธปท.ชี้ ขอดูผลทดสอบภาวะวิกฤตแบงก์เดือนต.ค.นี้ ก่อนพิจารณาไฟเขียวจ่ายปันผลแบงก์ปี 64-65 ย้ำเงินกองทุนปี 63 ยังแกร่ง 19.2% ไม่มีประเด็น ด้าน “ทีเอ็มบี” ลั่นกรณีเลวร้ายเงินกองทุนลึก 2% เหลือ 16-17% ยังล้น เผยตั้งสำรองเพิ่มต่อเนื่องรับหนี้ด้อยคุณภาพ

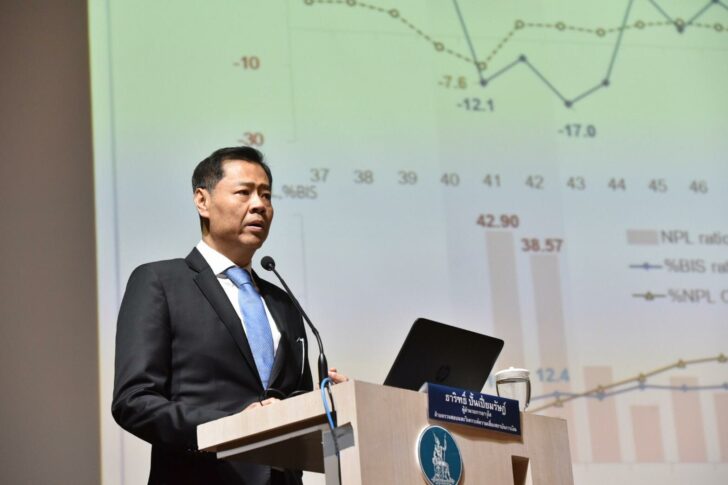

นายธาริฑธิ์ ปั้นเปี่ยมรัษฎ์ ผู้อำนวยการอาวุโสฝ่ายตรวจสอบและวิเคราะห์ความเสี่ยงสถาบันการเงิน ธนาคารแห่งประเทศไทย (ธปท.) เปิดเผยว่า ตอนนี้ธปท.อยู่ระหว่างรอผลการทดสอบภาวะวิกฤต (Stress test) ที่จะส่งเข้ามาในเดือนตุลาคมนี้ เพื่อพิจารณาถึงความแข็งแกร่งของเงินกองทุนของธนาคารพาณิชย์ สำหรับกรณีการจ่ายเงินปันผลของธนาคารพาณิชย์

“หากดูเงินกองทุนในปี 2563 ธปท.เชื่อว่าไม่มีประเด็น เพราะเงินกองทุนของธนาคารพาณิชย์โดยรวมยังอยู่ในระดับสูงและแข็งแกร่ง โดยตัวเลขในไตรมาสที่ 2 เงินกองทุนต่อสินทรัพย์เสี่ยง (BIS) อยู่ที่ 19.2%”

- ทุเรียนทะลักวันละพันตู้ ล้งเบรกซื้อ ฉุดราคาดิ่งเหลือโลละ 135-140 บาท

- เปิดราคา Trade In “iPad” ก่อนเปิดตัวรุ่นใหม่ ลดสูงสุด 23,200 บาท

- เงินอุดหนุนบุตร 600 บาท เดือนพฤษภาคม 2567 เงินเข้าวันไหน เช็กที่นี่

อย่างไรก็ดี ธปท.อยากจะขอทบทวนเพื่อดูแนวโน้มความแข็งแกร่งเงินกองทุนในช่วง 2 ปีข้างหน้า (ปี 2564-2565) ซึ่งหากเงินกองทุนของธนาคารพาณิชย์โดยรวมสูงเกินเกณฑ์ที่ธปท.กำหนดที่ 12% ก็ไม่จำเป็นที่ต้องห้ามจ่ายเงินปันผล แต่ทั้งนี้หากเงินกองทุนเฉลี่ยต่ำกว่า 10-11% ธนาคารจะต้องสามารถชี้แจงได้ว่าจะช่วยเหลือตัวเองได้อย่างไร เช่น การเพิ่มทุน แหล่งเงินทุนมาจากไหน เป็นต้น

“เราได้ผลเบื้องต้นของ Stress test ในปี 63 มาแล้ว ซึ่งไม่มีประเด็นของเงินกองทุน แต่เราอยากจะขอทบทวนดูในปี 64-65 ที่จะได้ตัวเลขมาต.ค.นี้ หากต่ำกว่า 12% และหากมีแบงก์เดียวที่เงินกองทุนต่ำ คงไม่มีประเด็นอะไร แต่หากหลายแบงก์ เราก็ต้องถามว่า แบงก์มีวิธีอะไรที่จะเพิ่มเงินกองทุนเพิ่มได้บ้าง”

ทั้งนี้ หากดูเงินกองทุนของระบบธนาคารพาณิชย์มีเงินกองทุนทั้งสิ้น 2.87 ล้านล้านบาท หรือมีอัตราส่วนเงินกองทุนต่อสินทรัพย์เสี่ยง (บีไอเอส) 19.2% เงินสำรองอยู่ที่ 7.43 แสนล้านบาท หรืออัตราส่วนเงินสำรองที่มีต่อสินเชื่อด้อยคุณภาพที่ 144.1% และอัตราส่วนสินทรัพย์สภาพคล่อง เพื่อรองรับกระแสเงินสดที่อาจไหลออกในภาวะวิกฤติ (แอลซีอาร์) 183.4%

นายปิติ ตัณฑเกษม ประธานเจ้าหน้าที่บริหาร ธนาคารทหารไทย กล่าวว่า ธนาคารได้ประเมินผล Stress test กรณีเลวร้ายสุด มองว่า จะกินเงินกองทุนของธนาคารลึกที่สุดราว 2% จากปัจจุบันเงินกองทุนอยู่ที่ 18-19% ส่งผลให้เงินกองทุนเหลือ 16-17% ถือว่าอยู่ในระดับเพียงพอและล้นเมื่อเทียบกับปี 2540 ทำให้ธนาคารยังไม่จำเป็นต้องเพิ่มทุนในอีก 2 ปีข้างหน้า ประกอบกับปัจจุบันการปล่อยสินเชื่อใหม่ไม่ได้ขยายตัวมากนัก จึงไม่ได้กระทบเงินกองทุนมากนัก

ขณะที่ แนวโน้มการตั้งสำรองในไตรมาส 3-4 คาดว่าจะเห็นการตั้งสำรองเพิ่มขึ้นต่อเนื่อง เพื่อรองรับความเสี่ยงจากหนี้ด้อยคุณภาพ และสินทรัพย์ที่อาจด้อยลงจากการขายทอดตลาดจากปัจจุบันอยู่ 114% เพิ่มขึ้นจากไตรมาสที่ 1 ที่อยู่ 106% โดยหนี้ที่ไม่ก่อให้เกิดรายได้ (เอ็นพีแอล) ในไตรมาสที่ 2 อยู่ที่ 2.34% ปรับลดลงจากไตรมาสที่ 1 อยู่ที่ 2.76% ส่วนหนึ่งมาจากการตัดขายหนี้สูญ