“เอเซีย พลัส” เปิดสถิติ 10 ปี ต่างชาติขายหุ้นไทยทิ้ง 1 ล้านล้าน ยอมขายขาดทุน ปี 2567 ยังไร้สัญญาณไหลกลับ เหตุขาดความเชื่อมั่น คาดหุ้นไทยสิ้นปีนี้อยู่ในกรอบ 1,650-1,670 จุด กำไรต่อหุ้น 96-97 บาท แนวรับสำคัญ 1,350 จุด ถ้าหลุดสัญญาณลบแรงลงไปใกล้ 1,300 จุด แนะสะสมหุ้นคุณภาพดีจ่ายเงินปันผลได้ต่อเนื่องล็อกลงทุนยาว

วันที่ 1 กุมภาพันธ์ 2567 นายเทิดศักดิ์ ทวีธีระธรรม รองกรรมการผู้อำนวยการ สายงานวิจัย บริษัทหลักทรัพย์ เอเซีย พลัส จำกัด เปิดเผยว่า ในช่วง 10 ปีที่ผ่านมา (2556-2566) นักลงทุนต่างชาติขายสุทธิหุ้นไทยไปกว่า 1 ล้านล้านบาท มีปีเดียวที่ซื้อสุทธิคือปี 2565 มูลค่า 2.2 แสนล้านบาท แต่จนถึงปัจจุบันติดลบไปแล้วกว่า 1 หมื่นล้านบาท ส่วนใหญ่ต่างชาติที่ขายออกไปเป็นการขายขาดทุน (Cut Loss) ซึ่งสาเหตุหลักเป็นเพราะขาดความเชื่อมั่นต่อ SET Index จากทั้งรัฐบาลที่มีนโยบายไม่ชัดเจน การปรับลดคาดการณ์ตัวเลขเศรษฐกิจไทย ความไม่แน่นอนทางการเมือง

- “มะพร้าว” ราคาพุ่งเป็นประวัติการณ์ ลูกเดียว 65-80 บาท เกิดอะไรขึ้น?

- บริษัทดังประกาศปิดกิจการ ทุกสาขาทั่วประเทศ เลิกจ้างหลายชีวิต

- เริ่มจ่ายพรุ่งนี้ 1 พ.ค. ขึ้นเงินเดือนข้าราชการ-เงินบำนาญขั้นต่ำ 11,000 บาท

ความกังวลเรื่องตลาดหุ้นกู้ ซึ่งในปี 2567 มีหุ้นกู้ที่ครบกำหนดชำระจำนวนมากถึง 8.8 แสนล้านบาท และมีสัญญาณที่บางส่วนมีความเสี่ยงต่อการชำระคืน นอกจากนี้ ยังมีความกังวลสงสัยในรูปแบบการซื้อขายผ่านโปรแกรมเทรดดิ้งและการทำชอร์ตเซลในหุ้นที่มีขนาดกลาง-ใหญ่

ขณะที่หากเทียบอัตราการเติบโตทางเศรษฐกิจ (GDP Growth) ของไทยกับประเทศในอาเซียนถือว่าไทยโตต่ำที่สุด เพราะฉะนั้นเม็ดเงินต้องไหลออกไปหาประเทศที่มีโอกาสทำกำไรได้มากกว่า จึงเป็นเหตุผลให้ฟันด์โฟลว์ยังไหลออกต่อเนื่อง และยังไม่มีสัญญาณไหลกลับมา ทั้ง ๆ ที่มูลค่าหุ้นไทยตอนนี้ถูกแล้ว

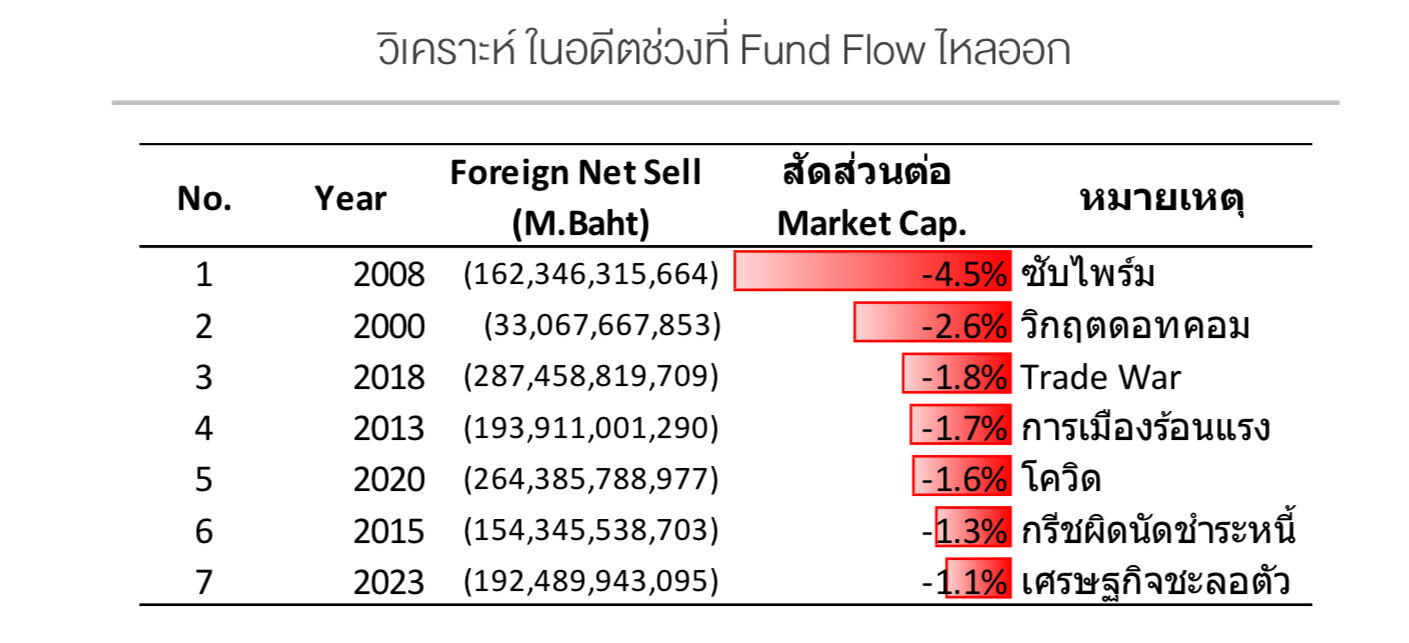

ทั้งนี้ หากเทียบการไหลออกของฟันด์โฟลว์ในแต่ละปี อ้างอิงจากยอดขายสุทธิเทียบกับขนาดมาร์เก็ตแคปในแต่ละปี จะพบว่าปี 2551 ขายออกไปมากที่สุดประมาณ 4.5% ของมาร์เก็ตแคป ซึ่งเป็นช่วงวิกฤตซับไพร์ม อันดับสองคือปี 2543 ช่วงวิกฤตดอตคอม ขายไป 2.6% ของมาร์เก็ตแคป อันดับสามปี 2561 ช่วงสงครามการค้า ขายไป 1.8% ของมาร์เก็ตแคป

อันดับสี่ปี 2556 ช่วงการเมืองไทยร้อนแรง ซึ่งมีรัฐประหาร ขายไป 1.7% ของมาร์เก็ตแคป และอันดับห้าปี 2563 ช่วงวิกฤตโควิด ขายไป 1.6% ของมาร์เก็ตแคป

อย่างไรก็ตาม จากการที่ฟันด์โฟลว์ไหลออกต่อเนื่องและไม่มีสัญญาณกลับมานั้น เป็นปัจจัยที่ทำให้ SET Index ปรับตัวขึ้นได้ยากในระยะสั้น ซึ่งเป็นผลเพราะวอลุ่มการซื้อขายต่ำกว่าที่ควรจะเป็น ตอนนี้มูลค่าการซื้อขายเบาบางเฉลี่ย 4.5 หมื่นล้านบาท/วัน นับจากต้นปี (YTD) คิดเป็น TURNOVER ราว 65% ต่อปี ซึ่งหากจะเป็นตลาดหุ้นที่เฮลท์ตี้ ขับเคลื่อนตลาดปรับตัวได้ตามภาวะปกติ ต้องมี TURNOVER ราว 70% ต่อปี หรือมีวอลุ่มเทรด 4.9-5 หมื่นล้านบาท/วัน

และจากวอลุ่มซื้อขายที่ต่ำนั้น ก็นำมาสู่ปัญหาอื่นตามมา นั่นคือสัดส่วนโปรแกรมเทรดดิ้งและชอร์ตเซลที่ปรับตัวสูงขึ้น ซึ่งกลายเป็นผลกระทบต่อความไม่มั่นใจของนักลงทุนที่กำลังเกิดขึ้นอยู่ขณะนี้

“มองว่าตลาดต้องเรียกความมั่นใจกลับมาให้ได้ โดยการแก้ปัญหาประเด็นที่ติดใจอยู่ให้หมด แล้วจะเห็นการกลับมาของตลาดหุ้นไทยได้เอง”

นายเทิดศักดิ์กล่าวว่า สำหรับปีนี้มองเศรษฐกิจไทยมีโอกาสฟื้นตัวราว 3.5-4% แม้จะมีความล่าช้าของโครงการภาครัฐ อาทิ เงินดิจิทัลวอลเลต อย่างไรก็ตาม ภาพระยะยาวอาจเป็นแรงผลักดันผ่านนโยบายการคลัง แก้ปัญหาเชิงโครงสร้างของประเทศ เพื่อเรียกความเชื่อมั่น พร้อมกับกระตุ้นเศรษฐกิจไทยที่เข้มข้นขึ้น

ประเมินเป้าหมาย SET Index สิ้นปี 2567 จะอยู่ที่บริเวณ 1,650-1,670 จุด ภายใต้ Market Earning Yield Gap ที่ระดับ 3.3% อิง P/E ที่ 17.24 เท่า และคาดการณ์กำไรต่อหุ้น (EPS) ที่ระดับ 96-97 บาท/หุ้น ให้แนวรับสำคัญ 1,350 จุด แต่ถ้าหลุดจะเป็นสัญญาณลบที่ค่อนข้างแรงพอสมควร มองหล่นไประดับใกล้ ๆ 1,300 จุด

สำหรับเทรดดิ้งสั้น ๆ มีความเสี่ยง เพราะคำนวณแต่ละวันยากมาก พยายามสะสมหุ้นคุณภาพดีที่สามารถจ่ายเงินปันผลได้ต่อเนื่อง เพื่อการลงทุนระยะยาว อาทิ AP, SPALI, ADVANC, PTTEP, TTB และหุ้นอ้างอิงกับการท่องเที่ยว AOT, BDMS หลังจากมีการเปิดฟรีวีซ่าไทย-จีน ถาวรตั้งแต่เดือน มี.ค.เป็นต้นไป

“ปัจจัยพื้นฐานถือว่าตลาดหุ้นไทยอยู่ภายใต้สภาพแวดล้อมที่ค่อนข้างดี กำไรบริษัทจดทะเบียนปีนี้คาดฟื้นตัวต่อเนื่อง ประเมิน EPS Growth ที่ 12% โดย บจ.ในกลุ่ม SET50 มากกว่า 50% สามารถทำกำไรได้สูงกว่าระดับก่อนเกิดโควิดแล้ว” นายเทิดศักดิ์กล่าว