SRS เคาะราคาขาย IPO ที่หุ้นละ 16 บาท เตรียมเปิดให้นักลงทุนจองซื้อวันที่ 2 – 4 ต.ค.นี้ แต่งตั้ง CGS-CIMB เป็น Lead-Underwriter มั่นใจผลตอบรับดี จากปัจจัยพื้นฐานธุรกิจแข็งแกร่ง ความต้องการด้านซอฟต์แวร์เพิ่มขึ้นสอดรับเทรนด์พฤติกรรมผู้บริโภค และขับเคลื่อนการทำ Digital Transformation ปักธงเทรด mai 10 ต.ค. นี้

วันที่ 1 ตุลาคม 2566 รายงานจากบริษัท สิริซอฟต์ จำกัด (มหาชน) หรือ SRS เปิดเผยว่า บริษัทเตรียมเสนอขายหุ้นสามัญเพิ่มทุนต่อประชาชนเป็นครั้งแรก (IPO) จำนวน 40,000,000 หุ้น มูลค่าที่ตราไว้ (พาร์) หุ้นละ 0.50 บาท คิดเป็นไม่เกิน 25% ของจำนวนหุ้นสามัญที่ออกและเรียกชำระแล้วทั้งหมดของบริษัทฯ

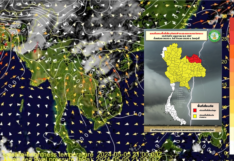

- กรมอุตุฯเตือน 6-12 พ.ค.นี้ ลมเปลี่ยนทิศ-แปรปรวน ฝนตกหนัก ท่วมฉับพลัน

- เปิดราคา Trade In “iPad” ก่อนเปิดตัวรุ่นใหม่ ลดสูงสุด 23,200 บาท

- เผยยอดจดทะเบียนรถ EV เดือนเมษายน BYD Dolphin เสียแชมป์ Deepal S07

โดยได้แต่งตั้ง บริษัทหลักทรัพย์ ซีจีเอส-ซีไอเอ็มบี (ประเทศไทย) จำกัด เป็นผู้จัดการการจัดจำหน่ายและรับประกันการจำหน่าย พร้อมแต่งตั้ง ผู้ร่วมจัดจำหน่ายและรับประกันการจำหน่ายหุ้นสามัญเพิ่มทุน ประกอบด้วย บริษัทหลักทรัพย์ เคจีไอ (ประเทศไทย) จำกัด (มหาชน), บริษัทหลักทรัพย์ บียอนด์ จำกัด (มหาชน) และ บริษัทหลักทรัพย์ เอสบีไอ ไทย ออนไลน์ จำกัด

นายพัชระนนท์ ชีวเกรียงไกร ประธานเจ้าหน้าที่บริหาร บริษัทหลักทรัพย์ ซีจีเอส-ซีไอเอ็มบี (ประเทศไทย) จำกัด ในฐานะผู้จัดการการจัดจำหน่ายและรับประกันการจำหน่าย เปิดเผยว่า หลังจาก บมจ. สิริซอฟต์ หรือ SRS ได้ยื่นแบบคำขออนุญาตเสนอขายหลักทรัพย์และแบบแสดงรายการข้อมูลการเสนอขายหลักทรัพย์ (ไฟลิ่ง) ต่อสำนักงาน ก.ล.ต.

เพื่อเตรียมเสนอขายหุ้นสามัญเพิ่มทุนแก่ประชาชนเป็นครั้งแรก (IPO) จำนวน 40 ล้านหุ้น มูลค่าที่ตราไว้ (พาร์) หุ้นละ 0.50 บาท คิดเป็นไม่เกิน 25% ของจำนวนหุ้นสามัญที่ออกและเรียกชำระแล้วทั้งหมดของบริษัทฯ ภายหลังการเสนอขายหุ้นสามัญเพิ่มทุนครั้งนี้

ล่าสุดได้รับการอนุมัติแบบคำขออนุญาตเสนอขายหลักทรัพย์และแบบไฟลิ่งมีผลบังคับใช้แล้ว จึงกำหนดราคาเสนอขาย IPO ที่ 16 บาทต่อหุ้น เตรียมเปิดให้นักลงทุนจองซื้อในวันที่ 2 – 4 ตุลาคม 2566 และคาดว่าจะนำหุ้น SRS เข้าซื้อขายในตลาดหลักทรัพย์ เอ็ม เอ ไอ (mai) ในวันที่ 10 ตุลาคม 2566 ในหมวดธุรกิจเทคโนโลยี (Technology)

สำหรับราคาหุ้นสามัญที่เสนอขายหุ้นละ 16 บาท ถือเป็นระดับราคาที่เหมาะสม คิดเป็นอัตราส่วนราคาต่อกำไรสุทธิ (P/E) ที่ประมาณ 38.37 เท่า โดยคำนวณกำไรสุทธิต่อหุ้นจากผลการดำเนินงานในช่วง 4 ไตรมาสล่าสุด (ตั้งแต่วันที่ 1 กรกฎาคม 2565 ถึง วันที่ 30 มิถุนายน 2566)

ทั้งนี้ SRS พิจารณานำ P/E ของคู่เทียบในตลาดหลักทรัพย์แห่งประเทศไทย และตลาดหลักทรัพย์ เอ็ม เอ ไอ ในช่วง 30 วันทำการ นับจากวันที่ 11 สิงหาคม 2566 ถึงวันที่ 22 กันยายน 2566 มาเป็นข้อมูลประกอบการเปรียบเทียบ ซึ่งมี P/E เฉลี่ยอยู่ที่ 51.76 เท่า

และมั่นใจว่า ภายหลังเสนอขายหุ้น IPO ของ SRS จะนำเงินไปใช้ขยายการเติบโต เพิ่มขีดความสามารถ SRS เป็นหนึ่งในผู้นำขับเคลื่อนการทำ Digital Transformation โดยนำเสนอบริการให้คำปรึกษาด้านเทคโนโลยีสารสนเทศให้กับองค์กร พัฒนาซอฟต์แวร์ที่มีคุณภาพตอบโจทย์สังคมยุคดิจิทัล

นายสิริวัฒน์ ธนุรเวท ประธานเจ้าหน้าที่บริหาร บริษัท สิริซอฟต์ จำกัด (มหาชน) (SRS) เปิดเผยว่า บริษัทฯ พร้อมขับเคลื่อนการเติบโตด้วยซอฟต์แวร์ที่มีคุณภาพ และก้าวต่อไปอย่างมั่นคงสู่การเป็นบริษัทผู้ให้บริการ Information Technology Services รายใหญ่ของประเทศไทย ที่มีแนวทางการทำงานแบบ DevOps (Development & Operations) ซึ่งเป็นวัฒนธรรมองค์กรที่แข็งแกร่ง มุ่งสร้างผลประกอบการที่ดีในระยะยาว

การเข้าจดทะเบียนในตลาดหลักทรัพย์ เอ็ม เอ ไอ (mai) ในครั้งนี้ จึงเป็นการปลดล็อกข้อจำกัดต่างๆ ทั้งในด้านการบริหารทีมนักพัฒนา แหล่งเงินทุน และแผนการขยายตลาดเชิงรุก

โดยเงินระดมทุนที่ได้จำนวนประมาณ 614.7 ล้านบาท (หลังหักค่าใช้จ่ายที่เกี่ยวข้อง) จะนำไปใช้การพัฒนาและปรับปรุงซอฟต์แวร์สำหรับใช้งานภายในองค์กร 20 ล้านบาท ใช้ในการสรรหาและพัฒนาบุคลากรในการพัฒนาระบบหรือซอฟต์แวร์ รวมถึงการขยายพื้นที่สำนักงาน เพื่อเพิ่มศักยภาพในการให้บริการ 280 ล้านบาท และ เพื่อใช้เป็นเงินทุนหมุนเวียนในธุรกิจ 314.7 ล้านบาท รองรับโอกาสการเติบโตในอนาคต

อย่างไรก็ดี ด้วยความแข็งแกร่งของธุรกิจ และ DevOps Culture คือหัวใจในการเติบโตต่อเนื่องตลอด 8 ปีที่ผ่านมา SRS จึงพร้อมมุ่งสู่เป้าหมายในการเป็นบริษัท IT Consulting Service ที่สามารถพัฒนาซอฟต์แวร์ดีๆ ให้แก่ประเทศ

โดยในกลุ่มผู้ถือหุ้นเดิมของบริษัท ซึ่งเป็นกลุ่มผู้ก่อตั้ง มั่นใจในการเติบโต พร้อมใจกัน lock up หุ้นทั้งหมด 100% เป็นระยะเวลา 1 เดือน เพิ่มเติมจากหลักเกณฑ์ที่ตลาดหลักทรัพย์กำหนดในการติด Silent Period ห้ามขายหุ้นในสัดส่วน 55% ของทุนชำระแล้วหลัง IPO เพื่อสร้างความเชื่อมั่นต่อนักลงทุน

รายได้ CAGR เฉลี่ย 3 ปี โดมากกว่า 100%

นางสาวเดือนพรรณ ลีลาวิวัฒน์ กรรมการผู้จัดการ บริษัท ไพโอเนีย แอดไวเซอรี่ จำกัด ในฐานะที่ปรึกษาทางการเงิน กล่าวปิดท้ายถึงความน่าสนใจของ SRS เป็นบริษัทที่มีศักยภาพ และมีความน่าสนใจในหลายๆ ด้าน ด้วยบุคลากรที่มีความเชี่ยวชาญในการพัฒนาซอฟต์แวร์แบบ High Code ซึ่งมีความต้องการสูงในอุตสาหกรรม

ประกอบกับ DevOps Culture และการให้บริการออกแบบพัฒนาซอฟต์แวร์โดยใช้สถาปัตยกรรมแบบ Microservices ทำให้วันนี้ SRS มีความโดดเด่นในการนำเสนอซอฟต์แวร์ที่ดีให้แก่ลูกค้า สามารถส่งมอบงานได้อย่างรวดเร็ว และมีประสิทธิภาพ ตอบโจทย์ลูกค้าซึ่งมีแผนการลงทุนในด้านเทคโนโลยีสารสนเทศอย่างต่อเนื่องและสม่ำเสมอ

สะท้อนมาที่การเติบโตของผลการดำเนินงานในช่วง 3 ปีที่ผ่านมา (ปี 2563 – 2565) SRS มีการเติบโตของรายได้ CAGR เฉลี่ย 137.37% เนื่องจากการขยายทีมนักพัฒนา ตอบโจทย์ลูกค้าองค์กรที่มีการออกผลิตภัณฑ์ใหม่ และให้ความสำคัญในด้าน Digital Transformation เป็นอีกบทพิสูจน์ความไว้วางใจที่ลูกค้ามีต่อบริษัท

และ ณ สิ้นมิถุนายน 2566 SRS มี Backlog อยู่ในระดับสูงราว 526 ล้านบาท กำหนดส่งมอบงานในปีนี้สูงถึง 297 ล้านบาท รวมทั้ง บริษัทมี Recurring Income สูงถึง 44% ส่งผลให้บริษัทมีรายได้ที่ต่อเนื่องและมั่นคง

เป็นอีกปัจจัยสะท้อนความแข็งแกร่งทางการเงิน และการเติบโตที่โดดเด่นเมื่อเทียบกับบริษัทในอุตสาหกรรม จึงมั่นใจว่า เงินระดมทุนครั้งนี้ จะยิ่งสนับสนุนให้ SRS เติบโตตามแผนงานที่วางไว้

ทั้งนี้ สำหรับผลการดำเนินงานปี 2563 – 2565 SRS มีรายได้จากการขายและบริการ อยู่ที่ 72.91 ล้านบาท 187.03 ล้านบาท และ 410.81 ล้านบาท และมีกำไรสุทธิ 14.39 ล้านบาท 25.47 ล้านบาท และ 68.69 ล้านบาท คิดเป็นอัตรากำไรสุทธิ 19.73%, 13.51% และ 16.67% ของรายได้รวม ตามลำดับ

ด้านผลการดำเนินงาน 6 เดือนแรกของปี 2566 บริษัทฯ มีรายได้รวม 306.24 ล้านบาท มีกำไรสุทธิอยู่ที่ 47.34 ล้านบาท มีอัตรากำไรขั้นต้น 35.46% และอัตรากำไรสุทธิ 15.47% อีกทั้ง มีพนักงานรวมทั้งสิ้น 238 คน ซึ่งส่วนใหญ่เกิดจากการเพิ่มขึ้นของฝ่ายพัฒนาซอฟต์แวร์ และฝ่ายวิศวกรรมซอฟต์แวร์เป็นหลัก ซึ่งมีอยู่ที่ 124 คน