KKP มองตลาดหุ้นไทยสดใสครึ่งปีหลัง ประเมินดัชนี SET ปลายปี 1,530 จุด หรือเพิ่มขึ้น 10% แรงส่งราคาหุ้นไทยที่ไม่แพง ผลประกอบการมีโอกาสเติบโตด้วยแรงหนุนจากปัจจัยเชิงวัฏจักร และการปรับลดอัตราดอกเบี้ยที่คาดการณ์ว่าจะเกิดขึ้นในปีนี้

วันที่ 21 กุมภาพันธ์ 2567 ผู้สื่อข่าวรายงานว่า บริษัทหลักทรัพย์ เกียรตินาคินภัทร จำกัด (มหาชน) หรือ KKP ออกรายงานกลยุทธ์การลงทุนฉบับแรก

- ด่วน ! วอยซ์ ทีวี ประกาศปิดกิจการทุกแพลตฟอร์ม เลิกจ้าง 100 กว่าคน

- ลูกแม่ค้าขายผัก-พ่อขับแท็กซี่ สู่เก้าอี้ “ปลัดพลังงาน” บทพิสูจน์ชีวิต “ดร.ประเสริฐ สินสุขประเสริฐ”

- NETA X ขาย มิ.ย.นี้ ราคาไม่เกิน 1 ล้านบาท หลัง MOU สรรพสามิต

โดยนายแดเนียล มาร์ค ไฟน์แมน นักวางแผนกลยุทธ์การลงทุนหุ้น มองว่าตลาดหุ้นไทยยังมีโอกาสเติบโต เเม้ภาพรวมการลงทุนในครึ่งแรกของปี 2024 อาจยังไม่สดใส แต่ผลตอบแทนจะดีขึ้นในครึ่งหลังของปี ตลอดจนการเติบโตของกำไรจะเร่งตัวดีขึ้นในช่วง 2-3 ปีข้างหน้า บล.เกียรตินาคินภัทร ประเมินดัชนี SET ณ สิ้นปี 2024 ที่ 1,530 จุด หรือเพิ่มขึ้น 10% จากระดับในปัจจุบัน ด้วยปัจจัยสนับสนุนสำคัญ คือ ราคาหุ้นไทยที่ไม่แพง ผลประกอบการมีโอกาสเติบโตด้วยแรงหนุนจากปัจจัยเชิงวัฏจักร และการปรับลดอัตราดอกเบี้ยที่คาดการณ์ว่าจะเกิดขึ้นในปีนี้

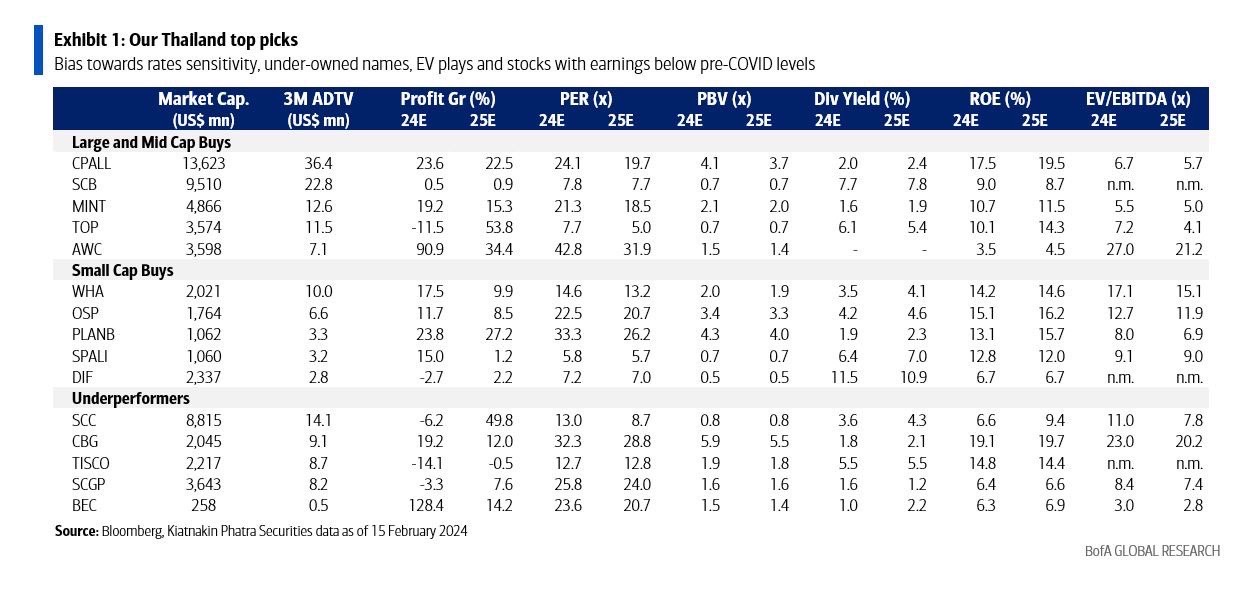

ดังนั้น บล.เกียรตินาคินภัทร แนะนำพิจารณาเลือกซื้อหุ้นที่ 1) กำไรในปัจจุบันยังอยู่ต่ำกว่ากำไรในอดีตมาก 2) ได้ประโยชน์สูงจากการลดอัตราดอกเบี้ย 3) มีอัตราการถือของนักลงทุนต่างชาติในระดับต่ำ 4) อยู่อันดับต้นๆ ของการประเมินมูลค่าตาม valuation scorecard ของบล.เกียรตินาคินภัทร และ 5) เป็นหุ้นที่ได้รับอานิสงส์จากเทรนด์การลงทุนรถไฟฟ้า EV

โดยหุ้น large และ mid-cap ที่เลือกคือ CPALL, SCB, MINT, TOP, AWC และหุ้น small-cap คือ WHA, OSP, PLANB, SPALI, DIF อย่างไรก็ตาม การลงทุนมีปัจจัยความเสี่ยงได้แก่ (1) การปรับตัวเพิ่มขึ้นของราคาน้ำมัน (2) การฟื้นตัวของเศรษฐกิจโลก (3) ธปท.ไม่ปรับลดอัตราดอกเบี้ยนโยบาย และ (4) การฟื้นตัวของนักท่องเที่ยวจีน

ในรายงานกลยุทธ์การลงทุนดังกล่าว ซึ่งมีชื่อว่า A 2-3 Year Upcycleให้เหตุผลประกอบการวิเคราะห์ ดังต่อไปนี้

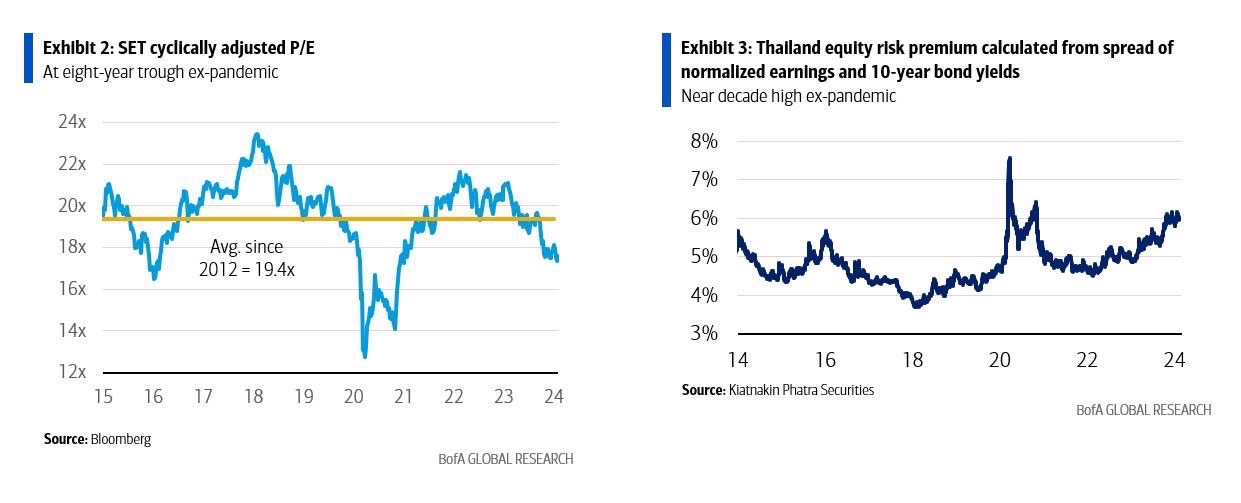

1. ราคาหุ้นไม่แพง โดยหากไม่รวมช่วงโควิดและวิกฤติการเงินโลก P/E ของหุ้นไทยที่มีการปรับเชิงวัฎจักร (cyclically-adjusted P/E) อยู่ที่ระดับต่ำสุดในรอบ 8 ปี อัตราส่วนราคาต่อมูลค่าทางบัญชี (P/B) อยู่ระดับเกือบต่ำสุดในรอบ 20 ปี ในขณะที่ equity risk premium อยู่ใกล้ระดับสูงสุดในรอบ 10 ปีบ่งชี้ว่าตลาดหุ้นไทยกำลังซื้อขายที่มูลค่าต่ำสุดในรอบหลายปี

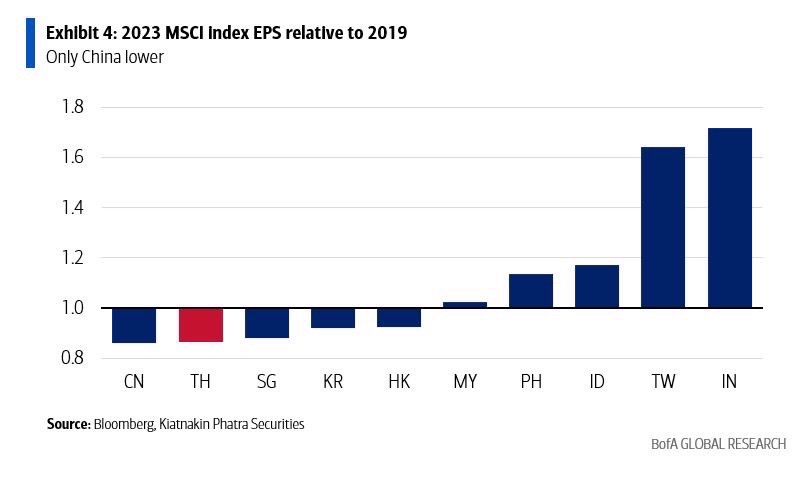

2. โอกาสการเติบโตของกำไร Real GDP ของไทยในปีที่ผ่านมายังอยู่ในระดับต่ำกว่าแนวโน้มก่อนโควิดอยู่ 10% และกำไรต่อหุ้นหรือ EPS ของ MSCI Thailand ยังตามหลัง GDP อยู่ถึง 26% ดังนั้น ในระยะข้างหน้า EPS น่าจะเริ่มเร่งตัวไล่ตามวัฏจักรเศรษฐกิจ โดยคาดการณ์อัตราการเติบโตของ EPS เฉลี่ยต่อปี จะอยู่ที่ 12-15% ในระหว่างปี 2023-2026

3. แรงหนุนจากปัจจัยเชิงวัฏจักร ถึงแม้เศรษฐกิจไทยมีความท้าทายเชิงโครงสร้าง แต่ในระยะสั้นยังได้รับแรงส่งจากปัจจัยเชิงวัฎจักรที่จะกลับเป็นขาขึ้น โดยประเมินว่า 70% ของส่วนต่างระหว่างอัตรากำไรในปัจจุบันกับแนวโน้มก่อนโควิดมาจากปัจจัยเชิงวัฎจักรที่เกี่ยวข้องกับการเติบโตของเศรษฐกิจโลก เช่น ภาคการส่งออก รวมถึงภาคการท่องเที่ยว และอัตราดอกเบี้ย

และเนื่องจากตลาดหุ้นไทยมีความสัมพันธ์ไปทางเดียวกับวัฎจักรเศรษฐกิจโลกมากที่สุดประเทศหนึ่งในเอเชีย ทำให้การเติบโตมีโอกาสเร่งขึ้นได้ในระยะปานกลาง รวมถึงการใช้จ่ายของภาครัฐที่ล่าช้าไปในช่วงไตรมาสแรกของปี จะกลับมาเป็นอีกหนึ่งปัจจัยบวกในช่วงครึ่งหลังของปี

4. แรงกระตุ้นจากการลดอัตราดอกเบี้ยนโยบาย เราคาดว่าธปท.จะลดอัตราดอกเบี้ย 2 ครั้งในปีนี้ ซึ่งจะเป็นอีกหนึ่งแรงสนับสนุนสำคัญของตลาดในช่วงครึ่งปีหลัง เนื่องจากที่ผ่านมาตลาดหุ้นไทยมักมีผลตอบแทนเป็นบวกในช่วงวัฎจักรขาลงของดอกเบี้ย

โดยประเมินเป้าหมายดัชนี SET ณ สิ้นปี 2024 ที่ 1,530 จุด หรือเพิ่มขึ้น 10% จากระดับปัจจุบัน และคาดหวังว่าจะปรับเพิ่มขึ้นได้อีกในปีต่อไปเมื่อกำไรเริ่มปรับเป็นขาขึ้นที่ชัดเจน

ทั้งนี้ นายแดเนียล มาร์ค ไฟน์แมน นักวางแผนกลยุทธ์ ผู้นำการออกรายงานดังกล่าวของบล.เกียรตินาคินภัทร ทำงานวงการการเงินมากว่า 25 ปี ในบริษัทวาณิชธนกิจชั้นนำของโลก และเคยได้รับการเสนอชื่อจากนิตยสารวาณิชธนกิจให้เป็นนักวิเคราะห์หุ้นอันดับหนึ่งของไทย และนักวิเคราะห์หุ้นยอดเยี่ยมในเอเชียแปซิฟิก

โดยก่อนมาร่วมงานกับบล.เกียรตินาคินภัทร รับผิดชอบการสรุปสถานการณ์การเงินในเอเชียให้กับเจ้าหน้าที่ธนาคารกลางสหรัฐอเมริกา อีกทั้งยังได้รับปริญญาเอกในภาควิชาประวัติศาสตร์เอเชียตะวันออกเฉียงใต้จากมหาวิทยาลัยเยล และเป็นผู้เขียนหนังสือประวัติศาสตร์ไทยชื่อ “A Special Relationship”