เงินบาทเคลื่อนไหวในกรอบแคบ ก่อนพลิกแข็งค่าปลายสัปดาห์ หลังตัวเลขจีดีพีที่ทบทวนใหม่ของสหรัฐฯ ในไตรมาส 3/66 ขยายตัวต่ำกว่าคาด รวมถึงตลาดกลับมาประเมินโอกาสการลดดอกเบี้ยของเฟดในปี 2567 จับตาปัจจัยสำคัญสัปดาห์หน้า สัญญาณเงินทุนต่างชาติ ตัวเลขการส่งออกและเครื่องชี้เศรษฐกิจไทยเดือนพ.ย. การทำ Window Dressing ช่วงสิ้นปี รวมถึงสถานการณ์ในทะเลแดง

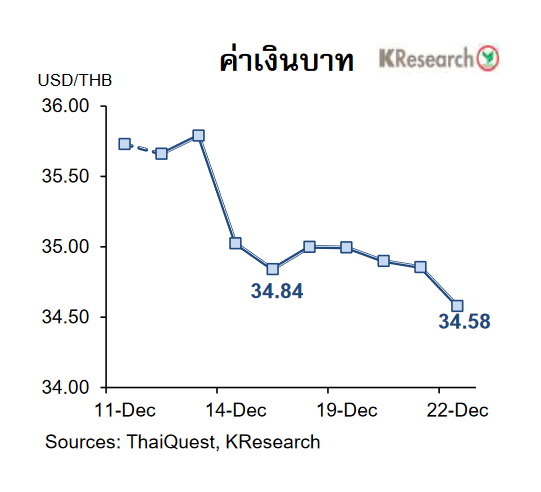

วันที่ 24 ธันวาคม 2566 ศูนย์วิจัยกสิกรไทย สรุปความเคลื่อนไหวของค่าเงินบาทว่า เงินบาทเคลื่อนไหวในกรอบจำกัด ก่อนแข็งค่าขึ้นช่วงปลายสัปดาห์ โดยเงินบาทอ่อนค่าลงในช่วงแรกตามทิศทางสกุลเงินส่วนใหญ่ในเอเชีย (รวมถึงเงินเยนที่อ่อนค่าลง หลัง BOJ มีมติคงนโยบายการเงินไว้ตามเดิม และไม่ส่งสัญญาณที่ชัดเจนเกี่ยวกับจังหวะการถอยออกจากนโยบายการเงินแบบผ่อนคลายอย่างมาก)

- ทุเรียนทะลักวันละพันตู้ ล้งเบรกซื้อ ฉุดราคาดิ่งเหลือโลละ 135-140 บาท

- นายกฯ โทรเบรก-ระงับใบลากฤษฎา เตรียมแบ่งงานคลังใหม่

- เช็กที่นี่ เบี้ยผู้สูงอายุ พฤษภาคม 2567 เงินเข้าวันไหน

ขณะที่เงินดอลลาร์ฯ มีแรงหนุนจากสัญญาณของเจ้าหน้าที่เฟดซึ่งสะท้อนว่า จังหวะการปรับลดดอกเบี้ยของเฟดในปี 2567 ไม่น่าจะเกิดขึ้นเร็ว นอกจากนี้การอ่อนค่าของเงินบาทยังสอดคล้องกับสัญญาณขายสุทธิพันธบัตรไทยของนักลงทุนต่างชาติด้วยเช่นกัน

เงินบาทกลับมาเคลื่อนไหวในกรอบแคบในช่วงกลางสัปดาห์ท่ามกลางธุรกรรมที่เบาบาง แต่ขยับแข็งค่าขึ้นช่วงปลายสัปดาห์ตามจังหวะการปรับตัวขึ้นของราคาทองคำในตลาดโลก ขณะที่เงินดอลลาร์ฯ มีปัจจัยลบจากตัวเลขจีดีพีไตรมาส 3/2566 ของสหรัฐฯ ซึ่งถูกปรับทบทวนลงมาที่ขยายตัว 4.9% ต่อปี และจากการคาดการณ์เกี่ยวกับโอกาสการปรับลดดอกเบี้ยของเฟดในปี 2567

ในวันศุกร์ที่ 22 ธ.ค. 2566 เงินบาทปิดตลาดที่ระดับ 34.58 บาทต่อดอลลาร์ฯ เทียบกับ 34.84 บาทต่อดอลลาร์ฯ ในวันศุกร์ก่อนหน้า (15 ธ.ค.) สำหรับสถานะพอร์ตการลงทุนของนักลงทุนต่างชาติระหว่างวันที่ 18-22 ธ.ค. 2566 นั้น นักลงทุนต่างชาติขายสุทธิหุ้นไทย 3,713 ล้านบาท และมีสถานะเป็น Net Outflows ออกจากตลาดพันธบัตรไทย 13,035 ล้านบาท (ขายสุทธิพันธบัตร 6,144 ล้านบาท และมีตราสารหนี้หมดอายุ 6,892 ล้านบาท)

สัปดาห์ถัดไป (25-28 ธ.ค.) ธนาคารกสิกรไทยมองกรอบการเคลื่อนไหวของค่าเงินบาทที่ระดับ 34.20-34.90 บาทต่อดอลลาร์ฯ ขณะที่ศูนย์วิจัยกสิกรไทยประเมินปัจจัยสำคัญที่ต้องติดตาม ได้แก่ สัญญาณเงินทุนต่างชาติ ตัวเลขการส่งออกและเครื่องชี้เศรษฐกิจไทยเดือนพ.ย.

ขณะที่ตัวเลขเศรษฐกิจต่างประเทศที่สำคัญ ได้แก่ ดัชนีราคาบ้านเดือนต.ค. ยอดขายบ้านที่รอปิดการขายเดือนพ.ย. และจำนวนผู้ขอรับสวัสดิการว่างงานรายสัปดาห์ของสหรัฐฯ รวมถึงข้อมูลกำไรภาคอุตสาหกรรมเดือนพ.ย. ของจีน

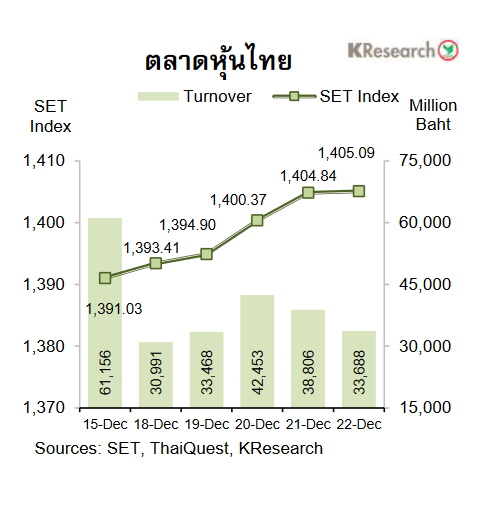

ส่วนความเคลื่อนไหวของตลาดหุ้นไทย ดัชนีหุ้นไทยกลับมายืนเหนือ 1,400 จุดได้อีกครั้ง ทั้งนี้หุ้นไทยขยับขึ้นตั้งแต่ช่วงต้นสัปดาห์ โดยยังคงมีแรงหนุนต่อเนื่องจากการส่งสัญญาณจบวงจรดอกเบี้ยขาขึ้น และโอกาสการปรับลดดอกเบี้ยในปีหน้าของเฟด นอกจากนี้ยังมีปัจจัยบวกเพิ่มเติมจากแรงซื้อหุ้นบิ๊กแคปในกลุ่มเทคโนโลยี (หลังการประกาศหลักทรัพย์ที่ใช้คำนวณดัชนี SET50 และ SET100) และแรงซื้อของกลุ่มนักลงทุนสถาบันในประเทศ

อย่างไรก็ดี หุ้นไทยแกว่งตัวในกรอบแคบในช่วงปลายสัปดาห์หลังจากตอบรับปัจจัยบวกไปพอสมคารแล้ว ทั้งนี้สัปดาห์นี้หุ้นกลุ่มพลังงานปรับตัวลงสวนทางภาพรวม เนื่องจากมีความกังวลเกี่ยวกับผลกระทบของการปรับโครงสร้างราคาก๊าซธรรมชาติ

ในวันศุกร์ที่ 22 ธ.ค. ดัชนี SET ปิดที่ระดับ 1,405.09 จุด เพิ่มขึ้น 1.01% จากระดับปลายสัปดาห์ก่อน ขณะที่มูลค่าการซื้อขายเฉลี่ยต่อวันอยู่ที่ 35,881.28 ล้านบาท ลดลง 18.16% จากสัปดาห์ก่อน ส่วนดัชนี mai เพิ่มขึ้น 3.34% มาปิดที่ระดับ 409.10 จุด

สำหรับสัปดาห์ถัดไป (25-28 ธ.ค.) บริษัทหลักทรัพย์กสิกรไทย จำกัด มองว่า ดัชนีหุ้นไทยมีแนวรับที่ 1,390 และ 1,370 จุด ขณะที่แนวต้านอยู่ที่ 1,430 และ 1,450 จุด ตามลำดับ โดยศูนย์วิจัยกสิกรไทยประเมินปัจจัยสำคัญที่ต้องติดตาม ได้แก่ ทิศทางเงินทุนต่างชาติ การทำ Window Dressing ช่วงสิ้นปี รวมถึงสถานการณ์ในทะเลแดง

ส่วนข้อมูลเศรษฐกิจสหรัฐฯ ที่สำคัญ ได้แก่ ดัชนีราคาบ้านเดือนต.ค. ยอดทำสัญญาขายบ้านที่รอปิดการขายเดือนพ.ย. รวมถึงจำนวนผู้ขอรับสวัสดิการว่างงานรายสัปดาห์ ขณะที่ปัจจัยต่างประเทศอื่นๆ ได้แก่ กำไรบริษัทภาคอุตสาหกรรมเดือนพ.ย. ของจีน ยอดค้าปลีก และผลผลิตภาคอุตสาหกรรมเดือนพ.ย. ของญี่ปุ่น