เงินบาทแตะระดับอ่อนค่าสุดในรอบเกือบ 1 เดือน SET Index ปรับตัวลงตามแรงขายของกลุ่มนักลงทุนต่างชาติและสถาบันในประเทศ ท่ามกลางความกังวลเกี่ยวกับปัญหาการผิดนัดชำระหนี้ของบริษัทจดทะเบียน (บจ.) จับตาปัจจัยสำคัญสัปดาห์หน้า สัญญาณเงินทุนต่างชาติ งาน BOT Policy Briefing และการทยอยประกาศผลประกอบการงวดไตรมาส 4/66 ของ บจ. โดยเฉพาะกลุ่มแบงก์

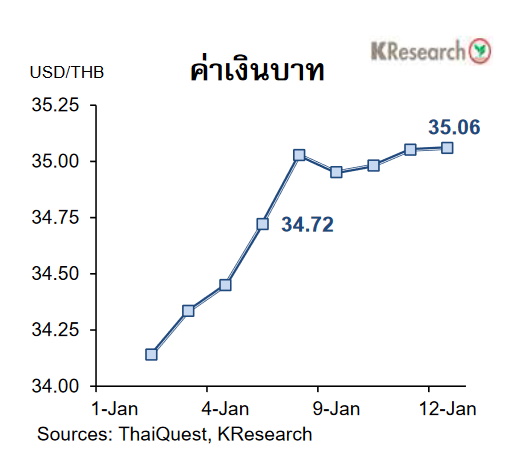

วันที่ 13 มกราคม 2567 ศูนย์วิจัยกสิกรไทย สรุปความเคลื่อนไหวของค่าเงินบาทว่า เงินบาทแตะระดับอ่อนค่าสุดในรอบเกือบ 1 เดือนที่ 35.23 บาทต่อดอลลาร์ ในระหว่างสัปดาห์ เงินบาทยังคงอ่อนค่าสอดคล้องกับสกุลเงินส่วนใหญ่ในเอเชีย โดยเงินบาทเผชิญแรงขายในช่วงต้นสัปดาห์ สวนทางเงินดอลลาร์ ที่มีแรงหนุนบางส่วนต่อเนื่องจากตัวเลขการจ้างงานนอกภาคเกษตรของสหรัฐ ซึ่งออกมาดีกว่าที่คาด

- เปิดค่าซ่อม “รถอีวี vs รถใช้น้ำมัน” แพงกว่ากันเท่าไร

- เปิด 10 อันดับที่ดินต่างจังหวัด แพงสุดในประเทศไทย

- ออมสิน จัดโปรฯเด็ดเงินฝากดอกเบี้ย 21% สลาก 1 ปี แจกทอง 10 กิโล

อย่างไรก็ดีเงินบาทดีดตัวกลับมาช่วงสั้น ๆ ขณะที่ เงินดอลลาร์ ขาดแรงหนุน หลังบอนด์ยีลด์สหรัฐ ย่อตัวลงในช่วงก่อนการประกาศตัวเลขดัชนีราคาผู้บริโภค (CPI) ของสหรัฐ

อย่างไรก็ดี เงินบาทกลับไปอ่อนค่าลงอีกครั้งในช่วงที่เหลือของสัปดาห์ สอดคล้องกับสถานะขายสุทธิหุ้นและพันธบัตรไทยของต่างชาติ ประกอบกับตลาดยังคงรอติดตามสัญญาณเกี่ยวกับทิศทางอัตราดอกเบี้ยในประเทศ ขณะที่แรงกดดันต่อค่าเงินดอลลาร์ ชะลอลงบางส่วน หลังข้อมูลดัชนีราคาผู้บริโภคและจำนวนผู้ขอรับสวัสดิการว่างงานรายสัปดาห์ของสหรัฐ ซึ่งออกมาดีกว่าตัวเลขคาดการณ์ของตลาด สะท้อนว่า โอกาสการลดดอกเบี้ยของเฟดในการประชุมเดือน มี.ค. ยังคงมีความไม่แน่นอนสูง

ในวันศุกร์ที่ 12 ม.ค. 2567 เงินบาทปิดตลาดที่ระดับ 35.06 บาทต่อดอลลาร์ เทียบกับ 34.72 บาทต่อดอลลาร์ ในวันศุกร์ก่อนหน้า (5 ม.ค. 2567) สำหรับสถานะพอร์ตการลงทุนของนักลงทุนต่างชาติระหว่างวันที่ 8-12 ม.ค. 2567 นั้น นักลงทุนต่างชาติขายสุทธิหุ้นไทย 4,238 ล้านบาท แต่มีสถานะเป็น Net Outflows ออกจากตลาดพันธบัตรไทย 4,380 ล้านบาท (ขายสุทธิพันธบัตร 3,460 ล้านบาท และตราสารหนี้หมดอายุ 920 ล้านบาท)

สำหรับสัปดาห์ถัดไป (15-19 ม.ค. 67) ธนาคารกสิกรไทยมองกรอบการเคลื่อนไหวของค่าเงินบาทที่ระดับ 34.70-35.40 บาทต่อดอลลาร์ ขณะที่ศูนย์วิจัยกสิกรไทยประเมินปัจจัยสำคัญที่ต้องติดตาม ได้แก่ สัญญาณเงินทุนต่างชาติ และงาน BOT Policy Briefing

ขณะที่ตัวเลขเศรษฐกิจสหรัฐ ที่สำคัญ ได้แก่ ผลสำรวจภาคการผลิตของเฟดสาขานิวยอร์กและเฟดสาขาฟิลาเดลเฟีย ดัชนีตลาดที่อยู่อาศัย และดัชนีความเชื่อมั่นผู้บริโภค (เบื้องต้น) เดือน ม.ค. 2567 ยอดค้าปลีก การผลิตภาคอุตสาหกรรม ตัวเลขการเริ่มสร้างบ้านและยอดขายบ้านมือสองเดือน ธ.ค. 2566 และจำนวนผู้ขอรับสวัสดิการว่างงานรายสัปดาห์

นอกจากนี้ตลาดยังรอติดตามอัตราเงินเฟ้อเดือน ธ.ค. 2566 ของยูโรโซนและอังกฤษ รวมถึงข้อมูลเศรษฐกิจจีน อาทิ จีดีพีไตรมาส 4/66 และเครื่องชี้เศรษฐกิจอื่น ๆ ในเดือน ธ.ค. 2566 ด้วยเช่นกัน

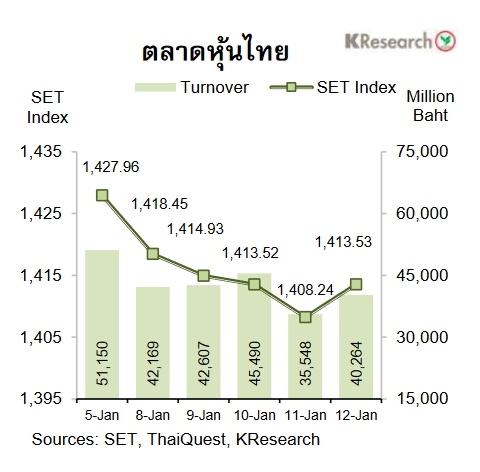

ส่วนความเคลื่อนไหวของตลาดหุ้นไทย ดัชนีหุ้นไทยร่วงลงเกือบตลอดสัปดาห์ ทั้งนี้หุ้นไทยทยอยปรับตัวลงตั้งแต่ช่วงต้นสัปดาห์ตามแรงขายของกลุ่มนักลงทุนต่างชาติและสถาบันในประเทศ โดยรายงานข่าวเกี่ยวกับการขอเลื่อนชำระหนี้หุ้นกู้ของ บจ. บางแห่งกดดันบรรยากาศการลงทุนในภาพรวม ส่งผลให้มีแรงขายหุ้นในหลายอุตสาหกรรม

นอกจากนี้ กระแสข่าวที่วาณิชธนกิจรายใหญ่ของสหรัฐ ปรับลดน้ำหนัก (Downgrade) หุ้นกลุ่มแบงก์ของไทยยังเป็นปัจจัยลบที่เข้ามากดดันหุ้นกลุ่มแบงก์เพิ่มเติม อย่างไรก็ดี ดัชนีหุ้นไทยฟื้นตัวกลับมาได้บางส่วนช่วงปลายสัปดาห์ โดยมีแรงซื้อคืนหุ้นกลุ่มแบงก์ก่อนประกาศงบฯไตรมาส 4/66 เข้ามาหนุน

ในวันศุกร์ที่ 12 ม.ค. 2567 ดัชนี SET ปิดที่ระดับ 1,413.53 จุด ลดลง 1.01% จากระดับปลายสัปดาห์ก่อน ขณะที่มูลค่าการซื้อขายเฉลี่ยต่อวันอยู่ที่ 41,215.73 ล้านบาท ลดลง 11.99% จากสัปดาห์ก่อน ส่วนดัชนี mai เพิ่มขึ้น 0.26% มาปิดที่ระดับ 420.57 จุด

สำหรับสัปดาห์ถัดไป (15-19 ม.ค.) บริษัทหลักทรัพย์กสิกรไทย จำกัด มองว่า ดัชนีหุ้นไทยมีแนวรับที่ 1,400 และ 1,390 จุด ขณะที่แนวต้านอยู่ที่ 1,435 และ 1,455 จุด ตามลำดับ โดยศูนย์วิจัยกสิกรไทยประเมินปัจจัยสำคัญที่ต้องติดตาม ได้แก่ ทิศทางเงินทุนต่างชาติ และการทยอยประกาศผลประกอบการงวดไตรมาส 4/66 ของ บจ.ไทย โดยเฉพาะกลุ่มแบงก์

ส่วนข้อมูลเศรษฐกิจสหรัฐ ที่สำคัญ ได้แก่ ยอดค้าปลีก การผลิตภาคอุตสาหกรรม ข้อมูลการเริ่มสร้างบ้านและยอดขายบ้านมือสองเดือน ธ.ค. รวมถึงจำนวนผู้ขอรับสวัสดิการว่างงานรายสัปดาห์ ขณะที่ข้อมูลเศรษฐกิจต่างประเทศอื่น ๆ ได้แก่ ดัชนีราคาผู้บริโภคเดือน ธ.ค. ของญี่ปุ่น ยูโรโซนละอังกฤษ รวมถึงตัวเลขจีดีพีไตรมาส 4/66 และข้อมูลเศรษฐกิจเดือน ธ.ค. ของจีน อาทิ ผลผลิตภาคอุตสาหกรรม ยอดค้าปลีก และการลงทุนในสินทรัพย์ถาวร