ธนาคารกสิกรไทย ประกาศแผน “ยุทธศาสตร์ 3+1” ตั้งเป้าสินเชื่อปีนี้โต 3-5% คุมหนี้เสียให้น้อยกว่า 3.25% ขยายธุรกิจรายได้ค่าธรรมเนียม ผลักดัน AUM ของ KAsset โต 30-40% ภายในปี 2569 พร้อมดันอัตราผลตอบแทนจากส่วนของผู้ถือหุ้นแตะ 10% เพิ่มผู้ใช้งาน K PLUS โต 20-30% จากปัจจุบันที่มีจำนวน 21.7 ล้านราย

วันที่ 26 มกราคม 2567 นางสาวขัตติยา อินทรวิชัย ประธานเจ้าหน้าที่บริหาร ธนาคารกสิกรไทย (KBANK) เปิดเผยว่า ธนาคารมุ่งมั่นที่จะเป็นพันธมิตรที่วางใจได้ของลูกค้าและผู้มีส่วนได้ส่วนเสีย และส่งมอบผลตอบแทนที่มั่นคงให้แก่ผู้ถือหุ้น ภายใต้บริบทของเศรษฐกิจโลกที่มีความไม่แน่นอนสูง

- ร้านธงฟ้า 1.4 แสนแห่ง พร้อมรับดิจิทัลวอลเลต เช็กจังหวัดไหนร้านธงฟ้ามาก-น้อยสุด

- นักท่องเที่ยวเข้าต่ำแสน หวั่นโลว์ซีซั่นทรุดหนัก ททท.ชี้กระทบสั้นยอดบุ๊กกิ้งแอร์ไลน์แน่น

- เปิด 10 อันดับมหาวิทยาลัยรัฐ-ราชภัฏ-เอกชน ที่ได้รับความนิยมมากสุด

โดยประเมินเศรษฐกิจไทยในระยะ 3 ปีข้างหน้า จะเติบโตประมาณปีละ 3% โดยมองว่าเศรษฐกิจไทยในปี 2567 จะยังคงฟื้นตัวอย่างไม่ทั่วถึง (K-Shaped Recovery) ขยายตัวที่ 3.1% หลัก ๆ มาจากการท่องเที่ยว การส่งออก และการใช้จ่ายของภาครัฐท่ามกลางความไม่แน่นอนของเศรษฐกิจโลก

“เมื่อมองถึงบริบทการดำเนินธุรกิจในช่วงเวลาต่อจากนี้ ธุรกิจธนาคารจะเผชิญความท้าทายทั้งสภาพเศรษฐกิจไทยและเศรษฐกิจโลกที่มีความไม่แน่นอน การพัฒนาบริการเพื่อตอบสนองการเปลี่ยนแปลงพฤติกรรมผู้บริโภค และการเข้ามาของผู้ให้บริการทางการเงินที่ไม่จำกัดอยู่แค่สถาบันการเงินอีกต่อไป

ธนาคารกสิกรไทยจึงได้ประกาศแผน “ยุทธศาสตร์ 3+1” ด้วยการเตรียมพร้อมอย่างแข็งแกร่งในทุกด้าน เพื่อผลักดันอัตราผลตอบแทนจากส่วนของผู้ถือหุ้น (ROE) เป็นเลข 2 หลัก (10%) ให้ได้ภายในปี 2569 (ตัวเลขปัจจุบันอยู่ที่ 8.29%)”

ทั้งนี้ภายใต้ “ยุทธศาสตร์ 3 +1” ธนาคารมียุทธศาสตร์หลักที่มุ่งเน้น 3 ด้านคือ

1.ยุทธศาสตร์หลักที่ 1 ยกระดับและเพิ่มประสิทธิภาพด้านสินเชื่อ โดยมีกลยุทธ์หลัก คือ การขยายพอร์ตผลิตภัณฑ์สินเชื่ออย่างมีคุณภาพ เสนอผลิตภัณฑ์แก่กลุ่มลูกค้าที่มีศักยภาพ รวมทั้งการดำเนินการเชิงรุกในการรักษากลุ่มลูกค้าที่มีสินเชื่อกับธนาคารอยู่แล้วในปัจจุบัน มุ่งเติบโตสินเชื่ออย่างมีคุณภาพ ตั้งเป้าการเติบโตสินเชื่อปี 2567 ที่ 3-5% พร้อมเสริมศักยภาพด้านสินเชื่อแบบ end-to-end ยกระดับความสามารถด้านเครดิตรองรับการเติบโตทางธุรกิจ

2.ยุทธศาสตร์หลักที่ 2 ขยายธุรกิจรายได้ค่าธรรมเนียม นำเสนอผลิตภัณฑ์การลงทุนและการให้คำปรึกษาด้านความมั่งคั่งอย่างยั่งยืนแบบองค์รวมที่เหมาะสมกับความต้องการตลอดช่วงชีวิตของลูกค้า ผ่านการนำเสนอผลิตภัณฑ์การลงทุนที่ครอบคลุมทั้งของธนาคารและจากบริษัทหลักทรัพย์จัดการกองทุน กสิกรไทย จำกัด และพันธมิตร

อาทิ กองทุนรวม แบงก์แอสชัวรันส์ และผลิตภัณฑ์ทางการเงินอื่น ๆ ด้วยการนำเสนอผ่านช่องทางการขายและบริการอย่างครอบคลุม โดยตั้งเป้าสินทรัพย์กองทุนรวมภายใต้การจัดการ (Mutual Fund AUM) ของบริษัทหลักทรัพย์จัดการกองทุน กสิกรไทย จำกัด (KAsset) เติบโตประมาณ 30-40% ภายในปี 2569 โดย KAsset มี Mutual Fund AUM ในกองทุนรวมที่ 9.24 แสนล้านบาทในปี 2566

นอกจากนี้ ธนาคารจะมุ่งตอกย้ำความเป็นผู้นำในการให้บริการชำระเงินทางดิจิทัลผ่านช่องทาง K PLUS ที่มีผู้ใช้งานมากที่สุด ด้วยการยกระดับและเพิ่มนวัตกรรมใหม่ๆ ที่จะทำให้เป็นที่นิยมมากยิ่งขึ้น ส่งมอบความปลอดภัย สะดวก และง่ายในทุกฟังก์ชันการใช้งาน

3.ยุทธศาสตร์หลักที่ 3 เสริมสร้างความแข็งแกร่งให้กับช่องทางต่าง ๆ ของธนาคารที่มีอยู่ในปัจจุบัน ควบคู่กับการริเริ่มช่องทางใหม่ เพื่อเพิ่มความสะดวกให้แก่ลูกค้าในทุกที่ทุกเวลา ภายใต้ยุทธศาสตร์นี้ ธนาคารจะบูรณาการ K PLUS ซึ่งเป็นผู้นำในช่องทางดิจิทัล กับแพลตฟอร์มและแอปพลิเคชั่นอื่น ๆ ที่หลากหลาย

ผสมผสานกับการส่งมอบบริการในช่องทาง Physical เพื่อส่งมอบประสบการณ์บริการอย่างไร้รอยต่อและปลอดภัย ตั้งเป้าหมายเพิ่มฐานผู้ใช้งาน K PLUS เติบโตประมาณ 20-30% ภายในปี 2569 และรักษาความเป็นผู้นำ จากปัจจุบันที่มีจำนวนผู้ใช้งาน 21.7 ล้านราย ในปี 2566

นอกเหนือจากยุทธศาสตร์หลักแล้ว ยังมียุทธศาสตร์ ‘+1’ คือ สิ่งที่ธนาคารดำเนินการเพื่อแสวงหารายได้ใหม่ ได้แก่ การลงทุนผ่านบริษัท กสิกร อินเวสเจอร์ จำกัด (KIV) การขยายธุรกิจในภูมิภาค และนวัตกรรมที่เป็นมากกว่าบริการทางการเงิน โดยคาดว่าภายใน 5 ปีข้างหน้า ‘+1’ จะมีสัดส่วนประมาณ 5% ของกำไรสุทธิของธนาคาร

“แผนยุทธศาสตร์ดังกล่าว สอดคล้องกับการจัดลำดับความสำคัญทางธุรกิจของธนาคารเพื่อการเติบโตอย่างสมดุล โดยมุ่งเน้นการดำเนินนโยบายการให้สินเชื่ออย่างระมัดระวัง ควบคู่กับการรักษาระดับเงินทุนที่เหมาะสมสอดคล้องกับทิศทางเศรษฐกิจ นำไปสู่การกำหนดเป้าหมายทางการเงินปี 2567 ที่เหมาะสม”

นางสาวขัตติยากล่าวอีกว่า ปัจจัยสำคัญที่จะเป็นตัวช่วยขับเคลื่อน (Enablers of K-Strategy) ทำให้ธนาคารสามารถเดินหน้าได้ตามยุทธศาสตร์ที่วางไว้ ประกอบด้วย 3 ส่วนหลัก ได้แก่ 1. เทคโนโลยีที่ทันสมัย ช่วยเพิ่มประสิทธิภาพการทำงาน และเป็นเครื่องมือในการสร้างนวัตกรรมที่ยกระดับให้ธนาคารเป็นผู้ให้บริการทางการเงินชั้นนำในระดับภูมิภาค

2. ความสามารถในการวิเคราะห์และการใช้ข้อมูล เป็นเครื่องมือสำคัญในการเพิ่มโอกาสทางธุรกิจและเพิ่มประสิทธิภาพการดำเนินงานของธนาคาร

และ 3. ทรัพยากรบุคคลที่มีศักยภาพ ด้วยรูปแบบการทำงานที่เห็นผลลัพธ์ เป็นหัวใจสำคัญในการทำแผนงานทั้งหลายให้เกิดขึ้นจริงและวัดผลได้

นางสาวขัตติยากล่าวตอนท้ายว่า ธนาคารกสิกรไทยเชื่อมั่นว่า การดำเนินงานบนหลักการเป็นธนาคารแห่งความยั่งยืน ภายใต้ยุทธศาสตร์ 3+1 ที่วางไว้ จะทำให้ธนาคารสามารถตอบสนองต่อบริบทที่เกิดขึ้นได้อย่างทันท่วงทีและสมดุล เสริมสร้างรากฐานธุรกิจที่แข็งแกร่ง นำเสนอบริการคุณภาพที่ตรงใจลูกค้าอยู่เสมอ

ควบคู่กับการส่งเสริมการเติบโตและพัฒนาศักยภาพของพนักงานในองค์กร และคาดว่าจะสามารถบรรลุเป้าหมายสร้างอัตราผลตอบแทนจากส่วนของผู้ถือหุ้น (ROE) เป็นเลข 2 หลัก ได้ภายในปี 2569 พร้อมส่งมอบผลตอบแทนที่ยั่งยืนแก่ผู้มีส่วนได้ส่วนเสียทุกฝ่ายตามความมุ่งหมาย และนำพาเศรษฐกิจไทยเดินหน้าไปด้วยกัน

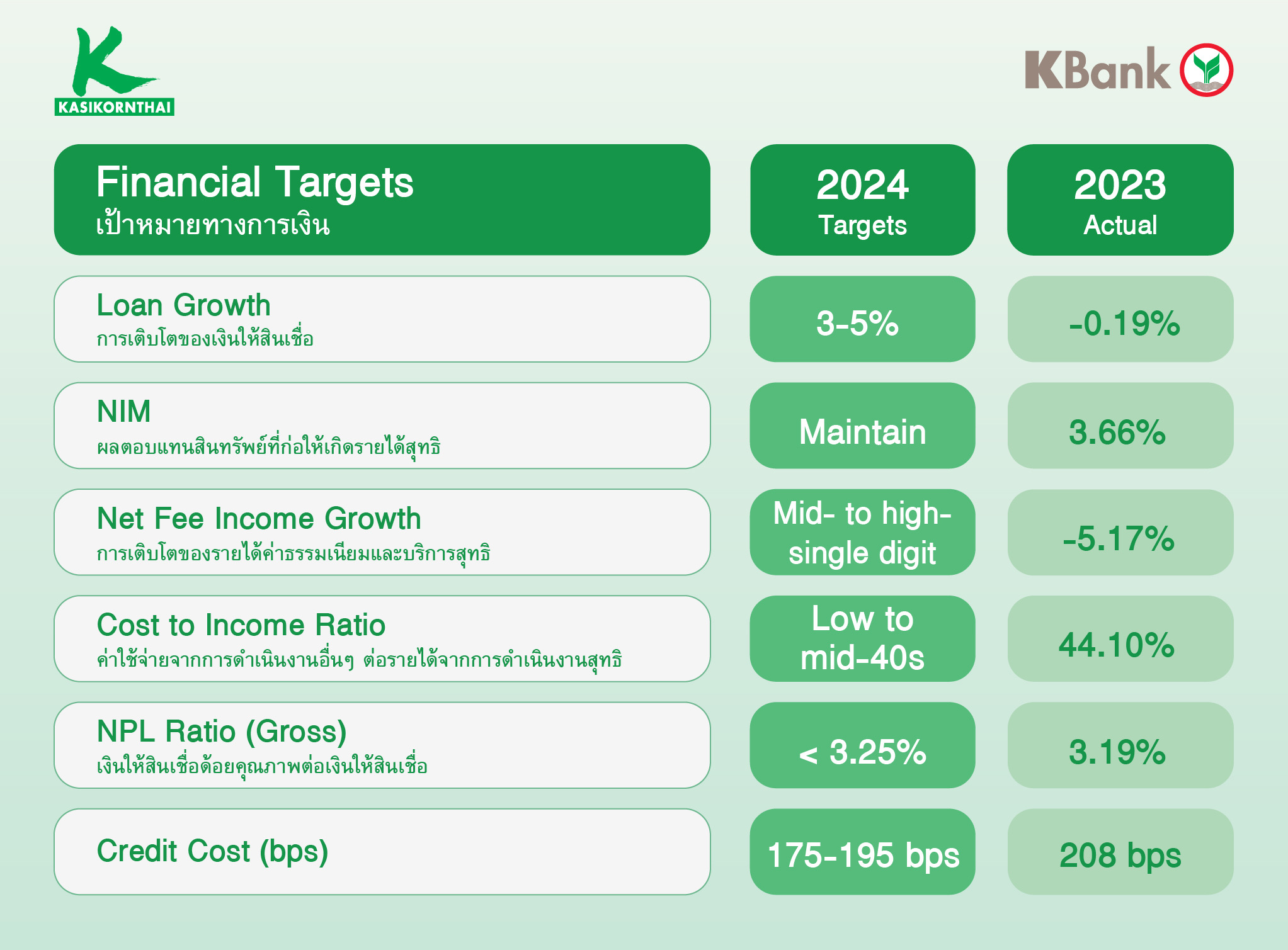

สำหรับเป้าหมายทางการเงินปี 2567 ธนาคารกสิกรไทยให้ความสำคัญกับการเติบโตอย่างสมดุล มุ่งเน้นการดำเนินนโยบายการให้สินเชื่ออย่างระมัดระวังควบคู่กับการรักษาระดับเงินทุนที่เหมาะสมสอดคล้องกับทิศทางเศรษฐกิจ นำไปสู่การกำหนดเป้าหมายทางการเงินปี 2567 ดังนี้

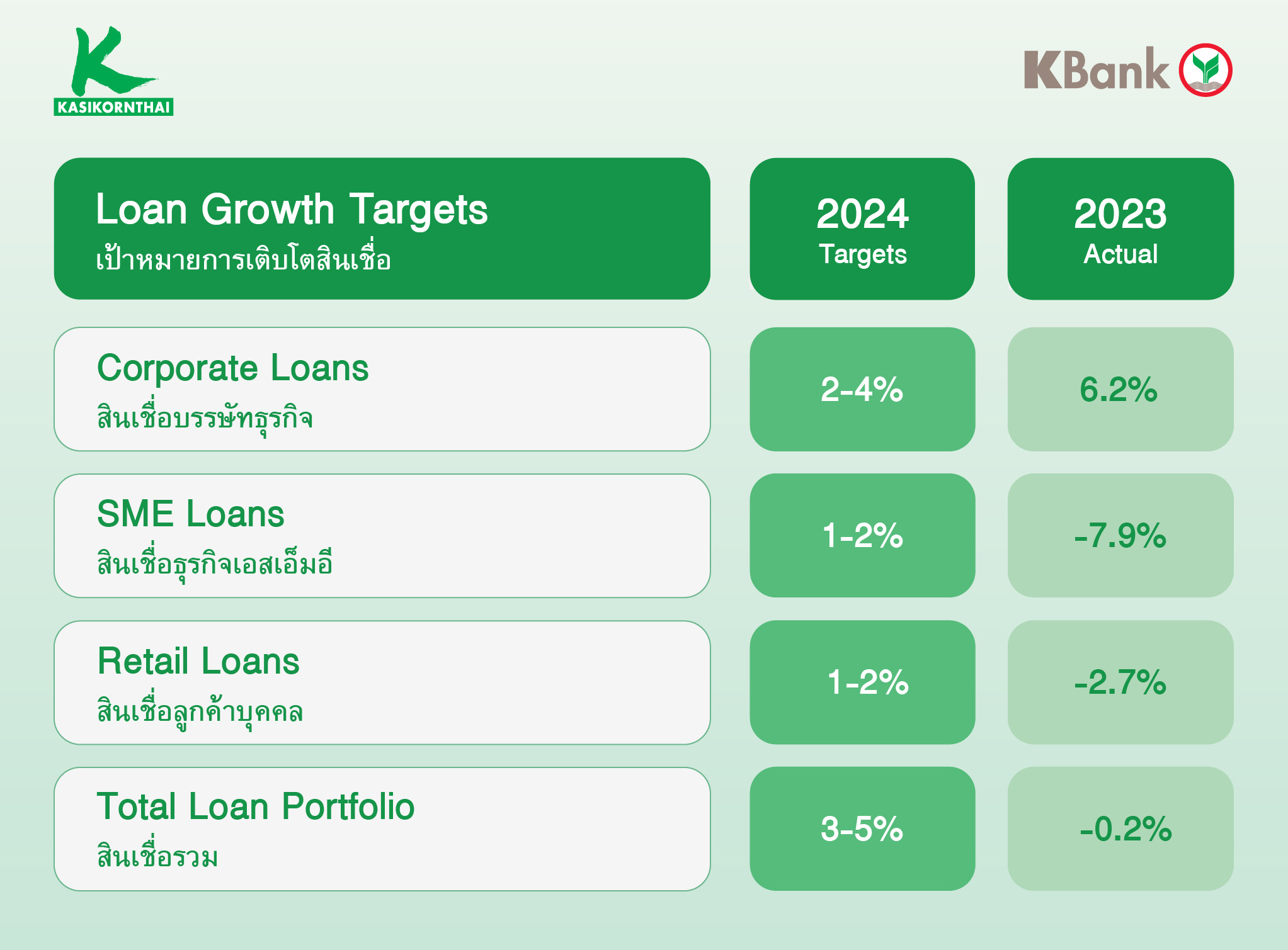

• การเติบโตของเงินให้สินเชื่อ (Loan Growth) ที่ 3-5% สอดคล้องกับการเติบโตทางเศรษฐกิจ เน้นการเติบโตอย่างมีคุณภาพในธุรกิจที่ฟื้นตัว สินเชื่อมีหลักประกัน และการเติบโตในภูมิภาค พร้อมยกระดับการดูแลคุณภาพสินทรัพย์ โดยปรับกลยุทธ์การปล่อยสินเชื่อ เสริมศักยภาพด้านเครดิตแบบ end-to-end ตั้งเป้าสินเชื่อบรรษัทธุรกิจเติบโต 2-4% สินเชื่อธุรกิจเอสเอ็มอีเติบโต 1-2% และสินเชื่อลูกค้าบุคคลเติบโต 1-2%

• ผลตอบแทนสินทรัพย์ที่ก่อให้เกิดรายได้สุทธิ (Net Interest Margin : NIM) อยู่ในระดับทรงตัว สอดคล้องกับทิศทางอัตราดอกเบี้ย และการเติบโตสินเชื่ออย่างมีคุณภาพ ในขณะที่ต้นทุนทางการเงินยังสูงจากอัตราดอกเบี้ยที่เพิ่มขึ้นในปีที่แล้ว

• รายได้ค่าธรรมเนียมและบริการสุทธิ (Net Fee Income Growth) เติบโตที่ Mid to high-single Digit ผ่านการสร้างความมั่งคั่งอย่างยั่งยืนให้กับลูกค้า ในขณะที่รายได้ค่าธรรมเนียมรับจากการทำธุรกรรมลดลงจากพฤติกรรมผู้บริโภคที่เปลี่ยนแปลง

• ค่าใช้จ่ายจากการดำเนินงานอื่น ๆ ต่อรายได้จากการดำเนินงานสุทธิ (Cost to Income Ratio) คาดว่าจะอยู่ในระดับ Low to Mid-40s จากรายได้ที่เติบโตสอดคล้องกับการทยอยฟื้นตัวของเศรษฐกิจ การลงทุนเพื่อสนับสนุน K-Strategy โดยยังคงให้ความสำคัญกับการจัดการต้นทุนและการเพิ่มประสิทธิภาพ (Productivity) อย่างต่อเนื่อง

• เงินให้สินเชื่อด้อยคุณภาพต่อเงินให้สินเชื่อ (NPL Ratio-Gross) น้อยกว่า 3.25% ทรงตัวภายใต้การฟื้นตัวทางเศรษฐกิจที่ยังไม่ทั่วถึง

• Credit Cost คาดว่าจะอยู่ในช่วง 175-195 bps โดยยังคงใช้หลักความระมัดระวังเพื่อรองรับสภาวะความไม่แน่นอนต่าง ๆ